![[Main Media] [Carmignac Note]](https://carmignac.imgix.net/uploads/article/0001/03/%5BMain-Media%5D-Carmignac%27s-Note_Market_Analysis.jpg?auto=format%2Ccompress&crop=faces&fit=crop&w=3840)

L’inesorabile realtà del ciclo economico

Da quasi un anno, i mercati finanziari beneficiano di una ripresa dopata, sia a livello monetario che fiscale. Questa situazione ha permesso di mettere in discussione la possibilità che alcune economie, in particolare quella statunitense, possano sfuggire alla forza di richiamo, rappresentata dal ciclo economico, grazie all’ausilio significativo della spesa di bilancio e del sostegno monetario apparentemente incondizionato.

Tuttavia, con l’avanzare del ciclo economico, una volta che la ripresa della crescita non costituirà più la sfida principale, e dopo che le misure straordinarie avranno consentito di reindirizzare l’economia su un percorso più impegnativo, le Banche Centrali ridurranno i loro interventi. Queste ultime si stanno focalizzando maggiormente sulla stabilità dei prezzi e su quella del sistema finanziario, piuttosto che sulla crescita. Allo stesso tempo, molte misure, o annunci, di sostegno fiscale stanno diventando meno pressanti, in un contesto in cui il consensus politico ed economico riguardo all’orientamento da adottare è meno netto, poiché la crescita economica sta diventando sempre più autonoma. Ad ogni modo, la realtà del ciclo economico sta riconquistando i propri diritti rispetto alle misure di emergenza implementate per fronteggiare la crisi.

Ciò solleva numerosi interrogativi, tanto più in considerazione dell’importanza assunta dalle misure di sostegno in questo ciclo economico così particolare. Cosa accadrà con la scomparsa dei fattori di stimolo, sia a livello monetario che fiscale? E quando i mercati torneranno a un contesto di maggiore “normalità”? Esiste il rischio che possano crollare? Verranno sopraffatti dal peso degli eventi, oppure torneranno ad assumere l’orientamento che tendenzialmente seguono sul lungo periodo?

Come abbiamo più volte sottolineato negli ultimi mesi, ancora una volta gli Stati Uniti rappresentano un modello durante e dopo la crisi.

Verso il punto di svolta nella politica monetaria

Sulla base del proprio scenario di riferimento, secondo il quale la ripresa dell’inflazione è transitoria, ma consapevole del fatto che il rischio che quest’ultima possa durare più a lungo di quanto inizialmente previsto sia decisamente reale, la Federal Reserve (Fed) ha modificato il tono delle sue dichiarazioni e inasprito1 la propria posizione, lasciando presagire un rallentamento nel ritmo di acquisti dei titoli nei prossimi mesi, probabilmente già a partire dall’autunno, se le pubblicazioni dei dati economici continueranno a registrare un andamento positivo.

Questo cambio di marcia dovrebbe essere molto graduale, e la prospettiva che la Banca Centrale statunitense possa tornare a una politica monetaria più convenzionale è decisamente rassicurante, a giudicare dalla reazione dei mercati. I tassi d’interesse delle scadenze più a breve termine, quelle più esposte alle aspettative sui cambiamenti di politica monetaria, sono tornati a crescere. Allo stesso tempo i tassi d’interesse sul lungo periodo, che tendono a rispecchiare maggiormente le aspettative di crescita a lungo termine, non sono in aumento, e si attestano addirittura a livelli inferiori a quelli prevalenti prima del cambiamento di toni. Ciò giustifica anche la buona tenuta dei cosiddetti asset “rischiosi”.

Jerome Powell, Presidente della Fed, ha dichiarato che il suo compito è anche quello di monitorare che i mercati non vengano sopraffatti da un eccessivo aumento dell’inflazione. Pertanto, le prospettive che l’economia statunitense possa allontanarsi dal percorso rappresentato dal classico ciclo economico si allontanano leggermente.

L’errore di politica monetaria, surriscaldamento o al contrario brusco inasprimento, non risiede nell’interpretazione del mercato, anche se ciò potrebbe fare riemergere alcuni problemi.

Da un lato, con la ripresa delle aspettative di inflazione l’attenzione si sta sempre più focalizzando sul mercato del lavoro, e la maggiore dipendenza dalle pubblicazioni dei dati economici tende a essere una fonte di volatilità; queste pubblicazioni sono di per sé volatili, soggette a revisioni e ad aggiustamenti stagionali, tanto più rischiosi considerata la peculiarità di questo ciclo economico. Vi è il rischio che la Fed si trovi costretta ad aumentare i tassi di riferimento in un contesto di mercato del lavoro particolarmente florido2 , proprio quando il sistema finanziario non può permetterselo, a causa di un indebitamento notevolmente elevato che lo rende estremamente sensibile ai livelli dei tassi d’interesse. È questo il paradosso del contesto globale in cui operiamo; l’impennata dell’inflazione (alimentata dall’aumento dei salari e/o degli immobili) potrebbe alla fine trasformarsi in uno shock deflazionistico, a causa dello sgonfiamento delle bolle speculative3 indotte da politiche eccessivamente favorevoli. Inoltre il percorso che Powell dovrà intraprendere è estremamente tortuoso, e quindi soggetto a potenziali passi falsi a livello di politiche monetarie, soprattutto poiché l’economia è in fortissima crescita.

Il ciclo economico avanza: bisogna quindi prestare ancora più attenzione alla forza della crescita

D’altra parte, benché possa anche sembrare un’ipotesi remota, il futuro inasprimento della politica monetaria (e quindi delle condizioni finanziarie) determina una crescita economica meno vigorosa nel tempo, ed è proprio questo lo scopo del cambiamento di orientamento. Qualsiasi azione induce una reazione, ed è quindi necessario tenerne conto.

Inoltre, mentre gli Stati Uniti tendono a essere il mercato leader, questo fenomeno non è isolato. Come indicato il mese scorso, anche altre Banche Centrali dei cosiddetti paesi “sviluppati4 ” stanno iniziando a preparare i mercati a questo cambiamento di toni. Lo stesso vale per alcune economie cosiddette “emergenti”, dove questo cambio di rotta è già stato avviato5 e/o in cui gli investitori stanno già scontando un inasprimento delle politiche monetarie nei prossimi mesi.

Al momento pare che le Banche Centrali stiano gestendo questo cambio di rotta con grande abilità, senza che l’inasprimento delle condizioni finanziarie penalizzi il mercato. Tuttavia, mentre l’abbondanza di liquidità sostiene gli asset ciclici e le strategie di carry trade, il suo riassorbimento tende invece a tradursi in condizioni meno favorevoli per i mercati finanziari. È quindi necessario iniziare sin d’ora a prepararsi a un progressivo riassorbimento della liquidità, anche se molto graduale, e a un contesto di politiche monetarie meno espansive.

Generosità di bilancio in fase di esaurimento

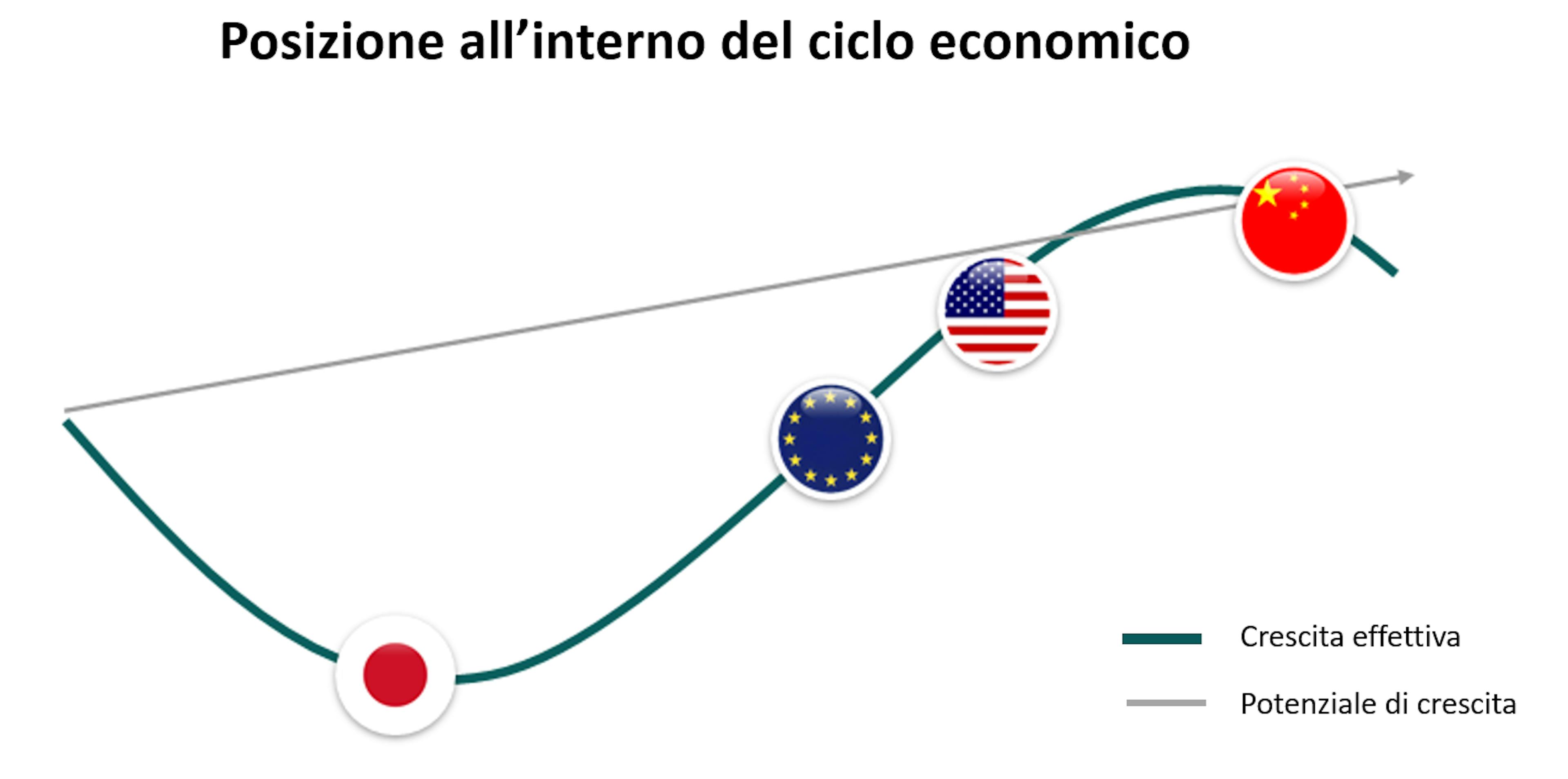

Il ciclo economico dipende inoltre dalla politica economica dei governi, e non dovrebbe subire una brusca inversione di tendenza. Nei prossimi trimestri, l’economia statunitense e quelle europee dovrebbero registrare una crescita a due cifre su base annua, sostenute in particolare dai consumi delle famiglie, dal commercio globale e dalla ripresa del turismo. A causa del suo posizionamento più avanzato all’interno del ciclo economico, l’economia cinese sta già registrando un andamento a un ritmo più lento; inoltre in assenza di un intervento politico, in Cina la crescita dovrebbe essere inferiore al suo potenziale da qui alla fine dell’anno. Si tratta di una situazione che avrà anche ripercussioni sull’economia europea, particolarmente esposta alla crescita della Cina.

Non si prevede che il secondo semestre del 2021 sia caratterizzato da una riduzione del bilancio, ma arriverà anche il momento della revoca graduale delle misure straordinarie, prevalenti da diciotto mesi a questa parte. Inoltre, benché queste ultime abbiano salvato molti posti di lavoro e scongiurato una crisi di solvibilità, hanno anche determinato un calo nel numero di default rispetto a un anno “normale”, un aspetto abbastanza eccezionale che vale la pena sottolineare6 ! Si può inoltre prevedere che alla revoca di queste ancore di salvezza faccia seguito un aumento dei casi di default aziendali nel tempo. Anche in questo caso la realtà del ciclo economico rischia di prendere il sopravvento, e rende necessaria una forte selettività sui mercati del credito.

Allo stesso tempo, le ambizioni di bilancio dell’Amministrazione Biden dovranno con ogni probabilità essere ridimensionate, soprattutto in un contesto di trattative complesse data la debole maggioranza di cui “gode” il Partito Democratico. Vi è quindi il rischio che quest’anno gli stimoli fiscali siano minori rispetto a quanto previsto inizialmente, e che questa espansione si trasformi in riduzione del bilancio già a partire dal prossimo anno.

Adeguare i portafogli alla prospettiva di minor sostegno monetario e fiscale

Il ciclo economico è in fase di avanzamento. Azzardarsi a prevederne il picco è sempre un’operazione complessa, ma nel corso dei cicli precedenti è stato proprio il riassorbimento della liquidità da parte delle Banche Centrali a determinare l’avvio dell’inversione di tendenza. Per il momento, il cambio di rotta di politica monetaria pare ben gestito, e i mercati stanno ormai scontando un aumento dei tassi di riferimento a partire da novembre 2022, con una maggiore penalizzazione delle aspettative di crescita stabilmente più sostenuta sul lungo periodo, e quindi anche dei tassi a lungo termine. Inoltre, nei prossimi mesi si potrebbe registrare una minore volatilità sui mercati obbligazionari. Su tali mercati abbiamo tatticamente neutralizzato le posizioni corte, e prevediamo che il movimento di appiattimento della curva dei rendimenti possa protrarsi a causa dell’ambivalenza in termini di reattività della Fed.

Questa fase del ciclo economico e questo contesto tendono a sostenere particolarmente i titoli che presentano percorsi di crescita degli utili più autonomi, meno dipendenti dal ciclo economico. Tali titoli rappresentano la struttura portante dei nostri investimenti.

Recenti analisi

Donald Trump Makes the Rest of the World Great Again

Intelligenza artificiale in fase di transizione

![[Management Team] [Author] Thozet Kevin](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Thozet-Kevi.png?auto=format%2Ccompress&fit=fill&w=3840)