Carmignac Sécurité: Lettera del Gestore

1° trimestre 2021

Nel primo trimestre del 2021, Carmignac Sécurité1 è riuscito a contrastare le turbolenze che hanno colpito il mercato obbligazionario, registrando un rendimento pari a +0,30% alla fine di marzo 2021 rispetto a una performance negativa di -0,24% dell’indice di riferimento2. Un approccio di investimento flessibile e una struttura prudente del portafoglio ci hanno consentito di gestire l’aumento dei rendimenti senza difficoltà.

Il mercato obbligazionario ad oggi

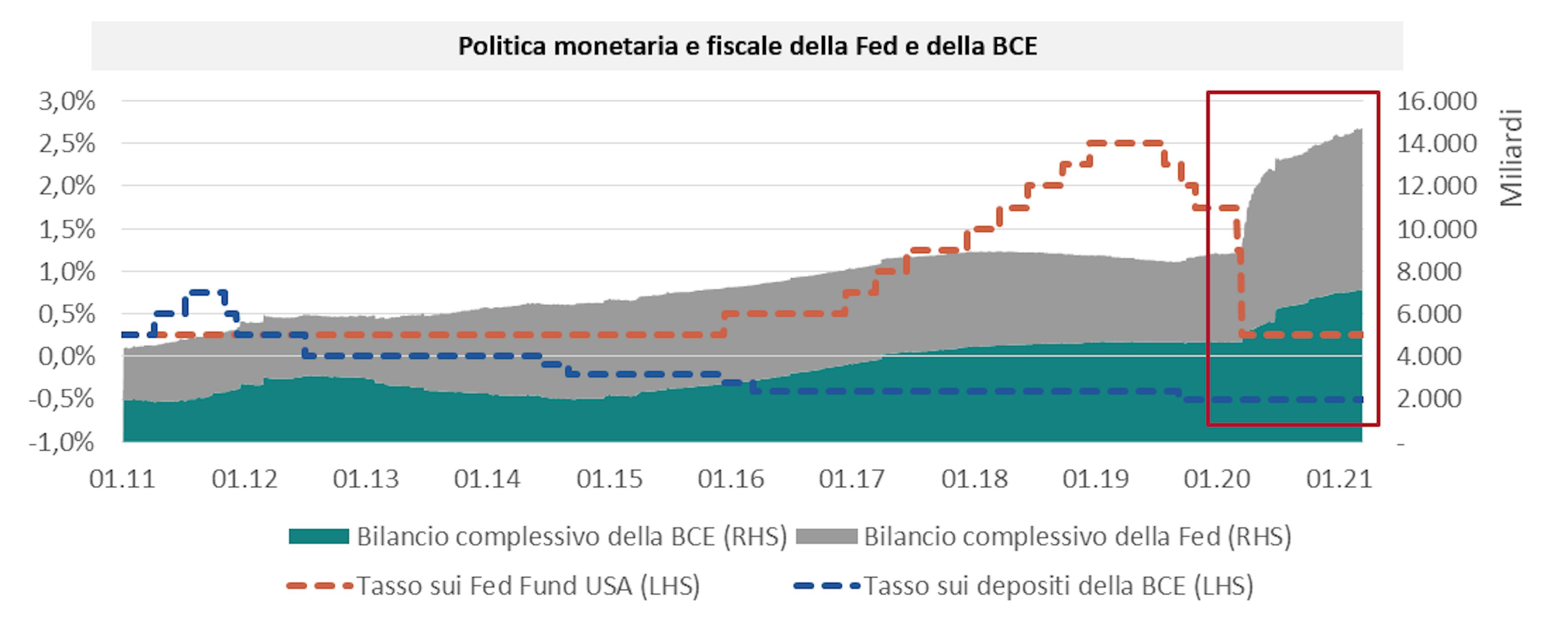

La combinazione tra il protrarsi dell’allentamento della politica monetaria, le politiche fiscali espansive (ancora più accentuate da quando i Democratici hanno acquisito il controllo del Senato statunitense) e l’incremento delle campagne vaccinali (con l’eventuale eccezione dell’Eurozona) ha comprensibilmente spinto al rialzo i rendimenti nominali, in particolare delle obbligazioni con scadenza più a lungo termine (determinando una maggiore impennata della curva dei rendimenti). Questa tendenza è risultata particolarmente marcata nei paesi che hanno compiuto maggiori progressi in termini di riaperture e di rilancio massiccio dell’economia, ovvero con Stati Uniti e Regno Unito tra i principali paesi.

Sebbene i tassi d’interesse core dell’Eurozona abbiano registrato un andamento analogo (ad esempio, il rendimento del titolo decennale tedesco è passato da –0,55% a –0,29% nel trimestre), la tendenza al rialzo è stata attenuata dal rallentamento nella distribuzione dei vaccini e dal ritardo nella ripartenza dell’economia. All’interno del blocco delle valute, gli spread hanno inizialmente continuato a registrare una contrazione. Poiché gli investitori obbligazionari si sono sentiti rassicurati dalla nomina di Mario Draghi a capo del governo italiano, lo spread decennale delle obbligazioni italiane rispetto a quelle tedesche ha raggiunto un livello minimo di 90 punti base, prima di stabilizzarsi alla fine del periodo. Tuttavia, la riduzione degli spread è stata troppo modesta per compensare integralmente l’aumento dei tassi d’interesse core, con la conseguenza che il movimento al rialzo si è praticamente esteso ai tassi dell’intera Eurozona.

Le Banche Centrali hanno comunque mantenuto la situazione sotto controllo. Pur ribadendo prevalentemente il loro impegno nei confronti di politiche estremamente accomodanti (puntualizzando il fatto che le economie fossero ancora ben lontane dal raggiungimento degli obiettivi di inflazione e di piena occupazione), si sono mostrate indulgenti nei confronti della tendenza all’aumento dei tassi d’interesse. Ciò ha determinato un positivo aumento delle aspettative di inflazione e una maggiore crescita economica.

Nell’ambito del credito corporate (con esclusione delle banche), le emissioni sul mercato primario hanno superato la soglia dei 100 miliardi di euro, rendendo questo trimestre il terzo con il maggior volume di emissioni mai registrato sul mercato dell’euro. La maggior parte presentava scadenze più lunghe, data l’abbondanza di liquidità a breve termine garantita dalla BCE (Banca Centrale Europea). Un altro evento che rispecchia continuità con i trimestri precedenti è l’emissione di obbligazioni ESG caratterizzate da una serie di certificazioni (green, sostenibili, ISR, ecc.), che è aumentata notevolmente nel primo trimestre. Anche in questo caso, nonostante gli spread avessero subìto una contrazione nel periodo (in particolare nei settori più duramente colpiti dalla pandemia), non si è riusciti a compensare l’aumento del tasso risk-free.

Nel complesso, il mercato obbligazionario ha registrato una flessione significativa nel trimestre, tranne che nel segmento high yield, meno esposto al rischio di tasso d’interesse e caratterizzato da spread più elevati che hanno ammortizzato meglio il rialzo dei tassi

Allocazione del portafoglio

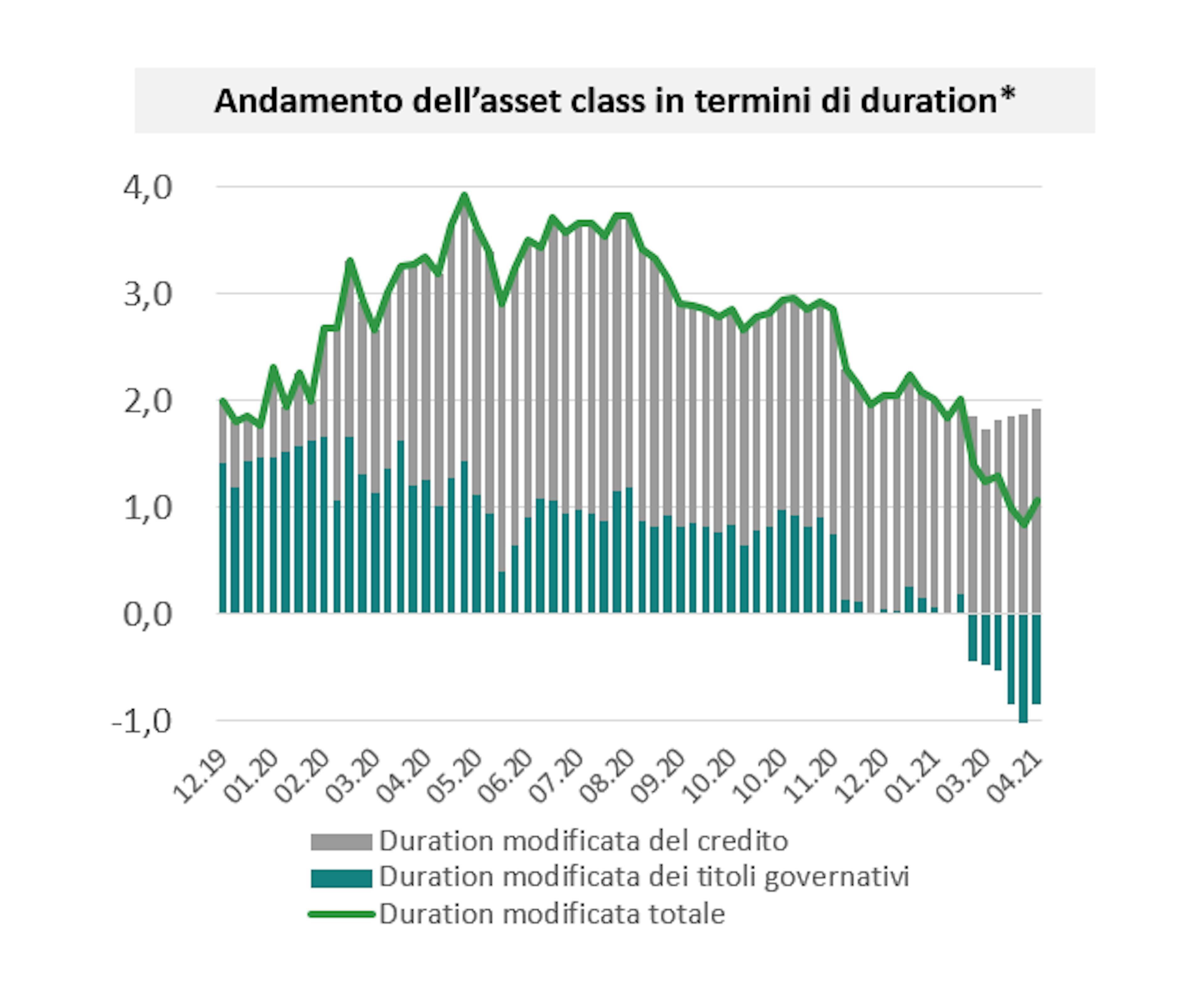

Nel corso del trimestre, abbiamo continuato ad apportare correzioni al portafoglio di Carmignac Sécurité per far fronte al nuovo contesto. A gennaio, abbiamo mantenuto o addirittura aumentato le posizioni corte nei titoli sovrani dei paesi core. Abbiamo liquidato principalmente le obbligazioni dei paesi che si trovano in una fase più avanzata della ripresa economica (ad esempio, Stati Uniti, Regno Unito e Norvegia), nonché quelle della Repubblica Ceca e della Polonia nell’Europa orientale. Successivamente, alla fine di febbraio, abbiamo ridotto la duration nei paesi periferici dell’Eurozona, soprattutto riducendo in modo più significativo l’esposizione all’Italia. Abbiamo inoltre ridimensionato le nostre posizioni nelle obbligazioni corporate in termini sia di ponderazione all’interno del portafoglio che di duration, anche se alla fine di marzo abbiamo leggermente aumentato gli investimenti in questo segmento poiché l’aumento dei rendimenti ha creato nuove opportunità di carry trade. Abbiamo chiuso il trimestre con una duration modificata complessiva pari a 1 (in calo rispetto a 2 all’inizio dell’anno), a causa delle nostre continue aspettative di ripresa dell’economia, che probabilmente risulteranno penalizzanti per il mercato obbligazionario.

Prospettive

Nei prossimi mesi, prevediamo di mantenere la struttura di portafoglio che ha generato performance positive nei primi tre mesi del 2021. La maggior parte delle posizioni corte detenute nei titoli governativi potrebbe anche subire una rotazione, con un passaggio da Stati Uniti e Regno Unito all’Eurozona, che riteniamo possa recuperare terreno in termini di rendimenti con la ripresa dei tassi di vaccinazione e la ripartenza dell’economia nei paesi appartenenti a quest’area.

Manteniamo il posizionamento prudente nel credito, in particolare sul segmento lungo della curva dei rendimenti dove gli spread offerti non riescono a compensare l’aumento dei tassi d’interesse. Tuttavia, la forte dispersione che caratterizza il mercato obbligazionario offre ancora a Fondi gestiti attivamente, come Carmignac Sécurité, opportunità di investimento con effettivo valore aggiunto.

Carmignac Sécurité

Soluzione flessibile e a bassa duration per fronteggiare i mercati europei

Fondo obbligazionario denominato in euro a bassa duration.

Approccio flessibile e attivo con un intervallo di duration modificata compreso tra -3 e +4

Esposizione ridotta al rischio di credito con un rating medio minimo “investment grade”.

Performance

| Carmignac Sécurité | 2.1 | 0.0 | -3.0 | 3.6 | 2.0 | 0.2 | -4.8 | 4.1 | 5.3 | 0.7 |

| Indice di riferimento | 0.3 | -0.4 | -0.3 | 0.1 | -0.2 | -0.7 | -4.8 | 3.4 | 3.2 | 0.7 |

| Carmignac Sécurité | + 3.2 % | + 2.4 % | + 0.9 % |

| Indice di riferimento | + 1.1 % | + 0.4 % | + 0.1 % |

Fonte: Carmignac al 31 mar 2025.

Le performance passate non sono un'indicazione delle performance future. Le performance sono calcolate al netto delle spese (escluse eventuali commissioni di ingresso applicate dal distributore)

Indice di riferimento: ICE BofA 1-3 Year All Euro Government index

La performance passata non è necessariamente indicativa di rendimento futuro. Il rendimento può aumentare o diminuire a seguito di fluttuazioni valutarie. I portafogli dei Fondi Carmignac possono cambiare senza preavviso. Le performance si intendono a netto delle spese (ad eccezione di eventuali commissioni d’ingresso applicate dal distributore). Performance annualizzata al 31/03/2021.

2 Indice di riferimento: ICE BofA ML 1-3 anni Euro All Government Index (EUR). Dal 31/12/1998 (Data di costituzione dell’euro e dell’indice Euro MTS 1-3 anni). Fino al 31 dicembre 2020, l’indice di riferimento era l’Euro MTS 1-3 anni. Le performance sono espresse utilizzando il metodo del concatenamento.

Carmignac Sécurité AW EUR Ydis

- Periodo minimo di investimento consigliato

- 2 anni

- Livello di rischio*

- 2/7

- Classificazione SFDR**

- Articolo 8

*Scala di Rischio del KID (documento contenente le informazioni chiave). Il rischio 1 non significa che l'investimento sia privo di rischio. Questo indicatore può evolvere nel tempo. **Il Regolamento SFDR (Regolamento sull’informativa di sostenibilità dei mercati finanziari) 2019/2088 è un regolamento europeo che impone agli asset manager di classificare i propri fondi in tre categorie: Articolo 8: fondi che promuovono le caratteristiche ambientali e sociali, Articolo 9 che perseguono l'investimento sostenibile con obiettivi misurabili o Articolo 6 che non hanno necessariamente un obiettivo di sostenibilità. Per ulteriori informazioni consultare: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=it. Per le informazioni relative alla sostenibilità ai sensi del Regolamento SFDR si prega di prendere visione del prospetto del oppure fondi delle pagine del sito web di Carmignac dedicate alla sostenibilità fondo https://www.carmignac.it/it_IT/i-nostri-fondi).

Principali rischi del Fondo

Recenti analisi

Carmignac Portfolio Sécurité: Lettera dei Gestori sul primo trimestre 2025

Carmignac Sécurité: Lettera dei Gestori sul primo trimestre 2025

![[Management Team] [Author] Allier Marie Anne](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Allier-Marie-Anne.png?auto=format%2Ccompress&fit=fill&w=3840)