Carmignac Portfolio Merger Arbitrage Plus: Letter from the Fund Managers

Dear Investors,

During the last quarter of the year, our Carmignac Merger Arbitrage (I share class EUR Acc) achieved a performance of 1%, while Carmignac Merger Arbitrage Plus (I share class EUR Acc) rose 1.1%.

In the last quarter, M&A activity showed a real rebound compared with the previous quarter. Indeed, 86 M&A deals announced in the US, Europe and Asia during Q4 2023 were eligible for our portfolio, which was up 32% on the previous quarter. As usual, the US remains the largest market with 48% of the total, with Europe and Asia sharing the remainder with 26% and 27% each. The average deal size is $6 billion in the US, compared with around $2 billion in Europe and Asia. When we look at M&A activity by value, the upturn is even more notable, with a total of $340 billion worth of deals announced in the last quarter, almost double the figure for the previous quarter.

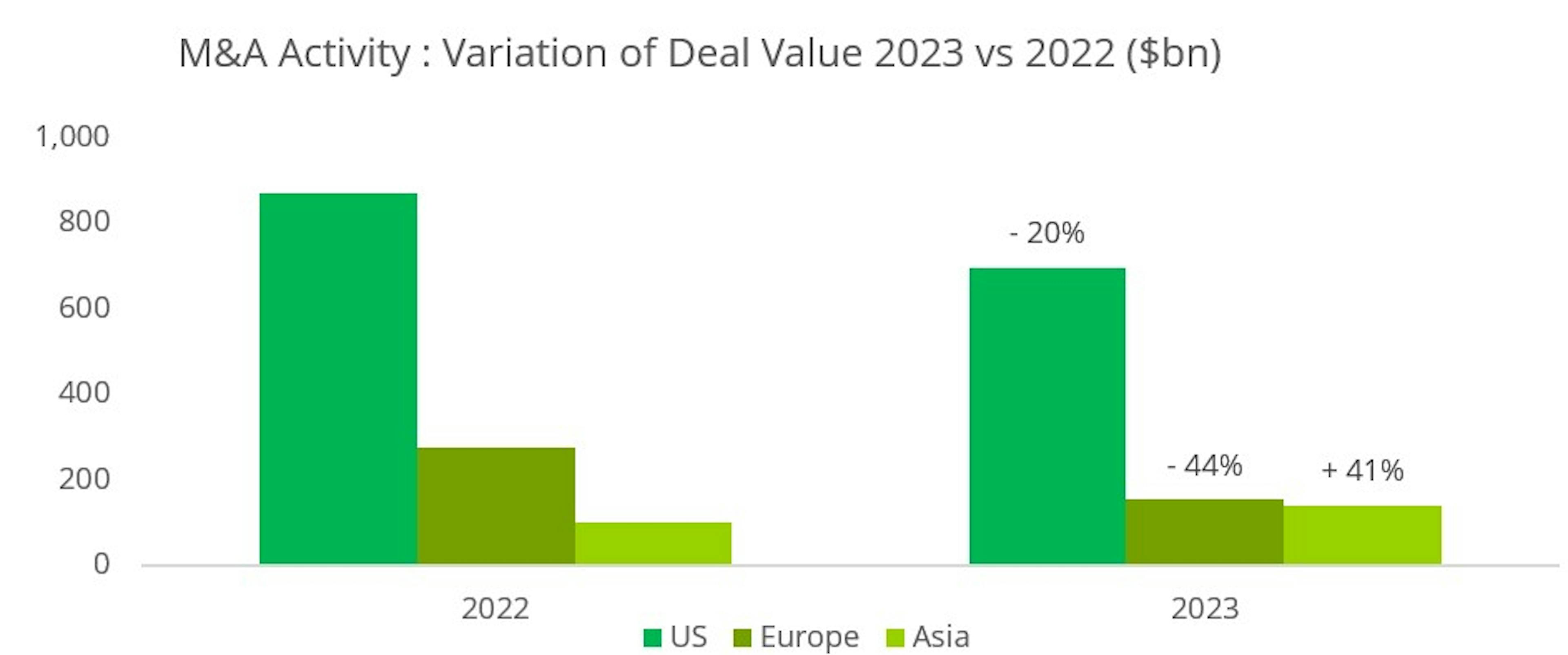

The final quarter is also a good time to take stock of the M&A year that has just ended. At the start of the year, many thought that rising interest rates in the US and Europe would bring M&A activity to a halt. While it is true that there has been a decline in value this year, a detailed analysis reveals a more complex reality. In fact, M&A activity has decreased overall in value in 2023 compared with 2022: deals announced during this year represented a total of $991bn, an annual decline of 20%. There are several points to bear in mind when analysing this figure.

Firstly, this fall is actually smaller than one might have feared at the start of the year, given the scale and speed of the rise in interest rates.

Secondly, the level of activity achieved this year is in line with what was seen on average before 2018, when rates were significantly lower. The geographical disparity is also interesting to note: while the US is down by 20%, Europe is down more sharply by 44%, while Asia is up by 41%.

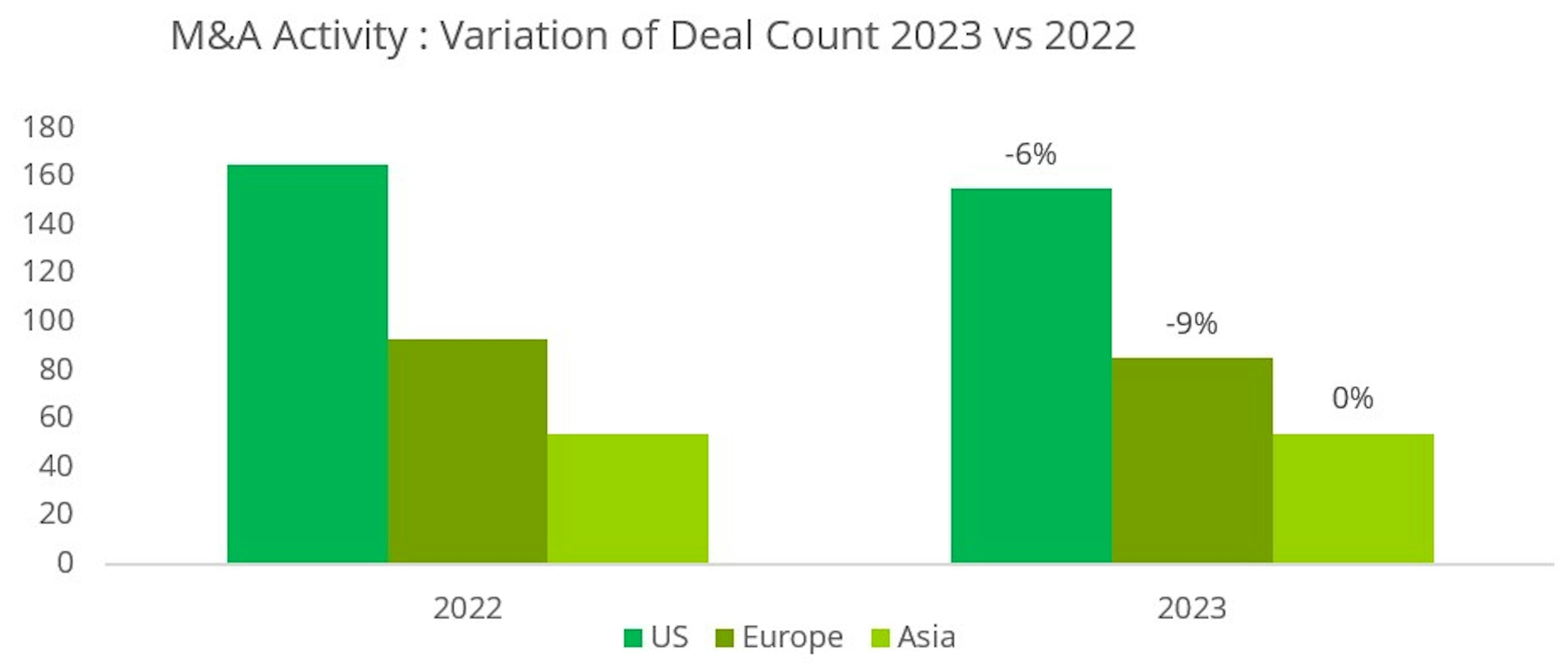

Finally, if we look not at value but at volume, i.e. the number of transactions, the fall in M&A activity is much more modest. With 294 new deals announced for 2023, the fall is only 6% on 2022.

This is an important point to emphasise because, for us as arbitrageurs, it is the number of transactions, rather than the size of the deals themselves, that enables us to deploy capital in our funds while maintaining good diversification.

The sectoral breakdown of M&A activity is also interesting to analyse, as it reflects a real change from what we have seen in the recent past, and probably foreshadows a new trend for the future.

We are witnessing the return of the "old economy". While Healthcare and Technology remain two important sectors, accounting for 20% and 11% respectively of total announced deals in the US, Energy has become the leading sector with 26% and Industrials/Commodities the third with 14%. In Asia, the trend is even more pronounced, with the Industrial/Raw Materials and Utilities sectors together accounting for almost 70% of the total. The drivers behind this trend are powerful and structural: sector growth driven by the energy transition, a solid balance sheet for strategic players, and significant synergies and economies of scale in the event of mergers.

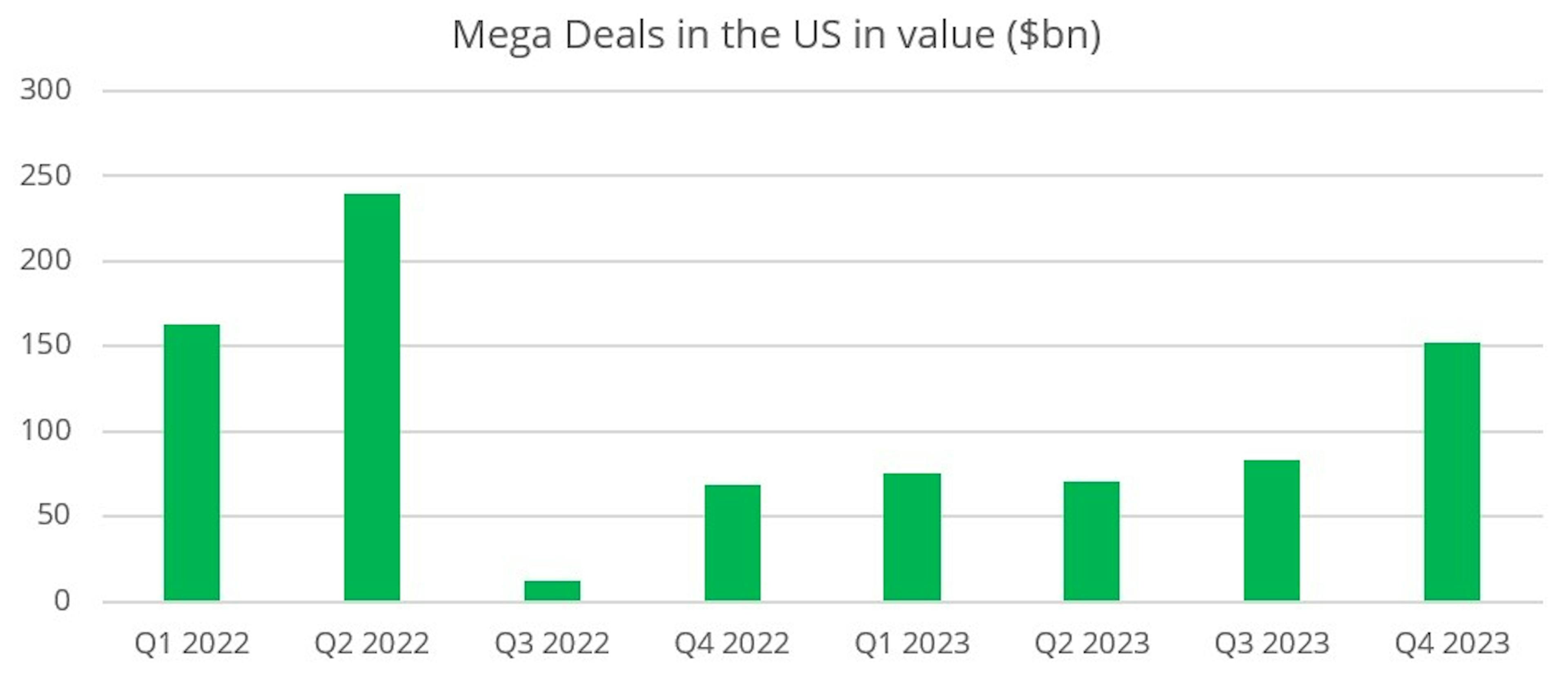

The final highlight of the year is the gradual return of "mega deals" in the US, i.e. deals in excess of $10bn, which had disappeared from the landscape somewhat during 2022. This type of deal had become the Federal Trade Commission’s (FTC) favourite target, particularly in key sectors such as technology (Activision, VMWare, Black Knight) and healthcare (Seagen). But the fact that the FTC failed to block some of these emblematic deals, such as Activision and Seagen, has probably given companies renewed confidence to embark on major external growth projects.

With the fall in the US 10-year yield and the prospect of the end of the cycle of key rate hikes, the equity and bond markets rebounded strongly in the last quarter of 2023, with the S&P 500 and US Investment Grade up 11.7% and 10.0% respectively.

Looking at the Merger Arbitrage strategy, our Carmignac Merger Arbitrage (I share class EUR Acc) and Carmignac Merger Arbitrage Plus (I share class EUR Acc) funds posted a more modest increase of 1% and 1.1% respectively, but which remains entirely satisfactory in terms of management objectives. Several factors explain this performance.

Firstly, the pressure from the anti-trust authorities, which we had seen at the start of the year, particularly in the USA, tended to normalise throughout 2023. Two major deals, Pfizer's $41bn takeover of Seagen and Cisco's $28bn acquisition of Splunk, were approved by the FTC during the fourth quarter.

We also benefited from two improved offers. The first was the result of the stock market battle to buy the management company Sculptor Capital between Rithm Capital and a group of investors led by Boaz Weinstein. Rithm Capital's initial offer was eventually increased by almost 14%. The second improved offer concerns the mining company Azure Minerals. Sociedad Quimica y Minera de Chile, a leading Chilean lithium miner, initially launched a standalone offer at AU$3.50, which was subsequently increased by almost 6% with the support of Australian company Hancock Prospecting.

Finally, a large number of transactions, 88 in total in the US, came to an end during the quarter. The convergence of discounts on these deals was a good performance driver at the end of the year.

On the other hand, several factors had a negative impact on the fund's performance during the quarter. While the FTC approved a number of major deals, it also launched in-depth investigations into two other transactions, Tapestry's acquisition of Capri Holdings in the luxury handbag sector and Campbell Soup's acquisition of Sovo in the food sector. Although partly anticipated by the market, this bad news led to a widening of the two discounts, creating greater volatility.

The other negative factor of the month was the high volatility of discounts in the oil sector, particularly the one on the Hess/Chevron deal. Tensions between Venezuela and Guyana escalated in December over the territorial dispute centred on the Essequibo region. After holding a referendum on Venezuelan sovereignty over the Essequibo, Venezuela launched a defensive military manoeuvre on the border between the two countries. As Hess holds the vast majority of its assets in Guyana, the discount on the deal initially fell sharply before tightening at the end of the month following a meeting between the Venezuelan and Guyanese heads of state mediated by Brazil. We note that the merger agreement between Hess and Chevron is extremely strong and that the escalation of tensions alone cannot be a sufficient reason to withdraw from this operation. Chevron has also reaffirmed its interest in acquiring Hess.

Finally, despite significant improvements, Brookfield and EIG Global Energy's bid for Australian power producer Origin Energy failed as a result of shareholder opposition led by the Australian Super pension fund. As we had correctly estimated the Origin Energy share price in the event of the deal failing, the impact on performance was limited.

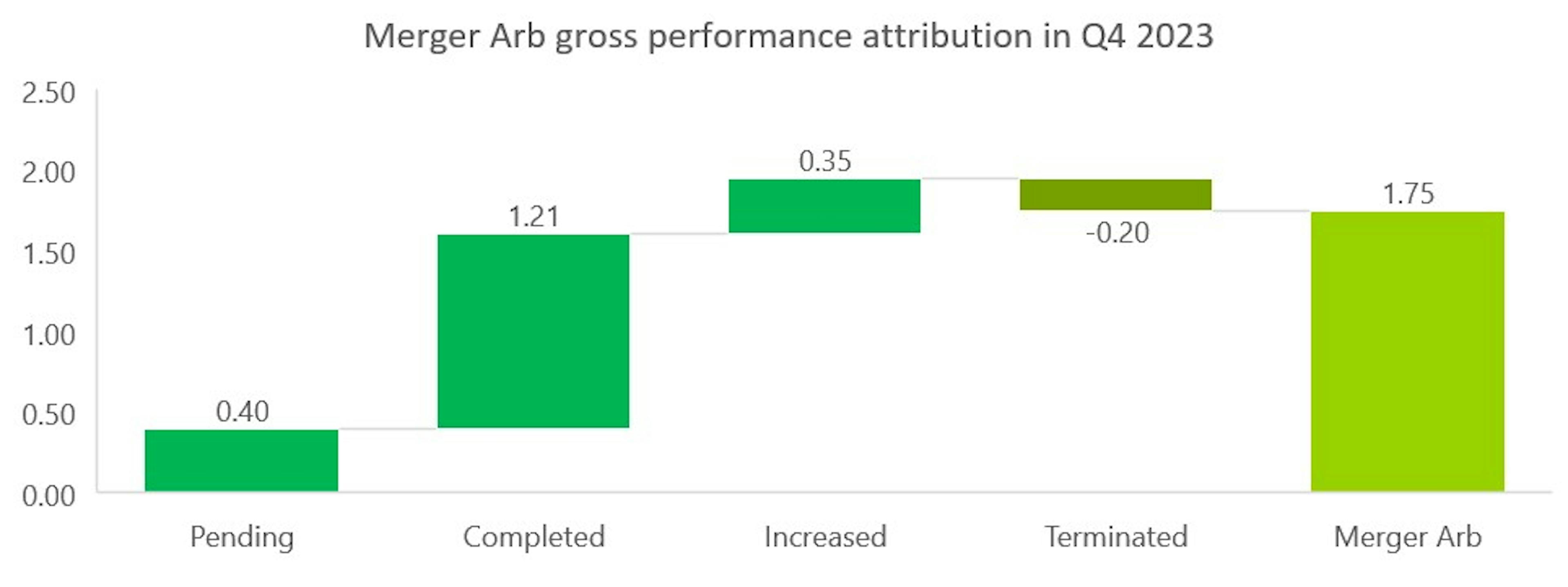

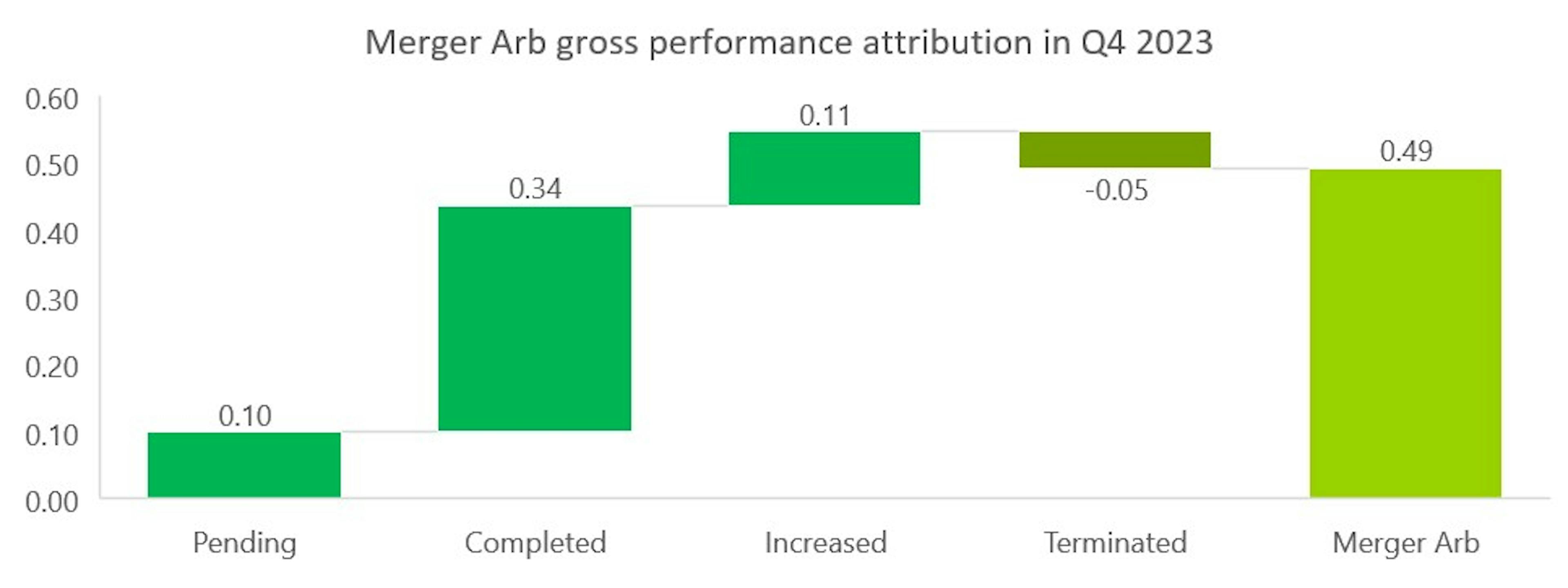

Another way of breaking down the fund's performance is to look at the status of the deal at the end of the period. A bid can be either:

- In progress: the deal has not yet been finalised because all the conditions precedent have not yet been lifted;

- Closed: the transaction has been finalised in accordance with the initial terms;

- Improved: the buyer has increased its price or a third party has come in with a higher offer;

- Abandoned: the deal failed.

Using this methodology, we obtain the following performance attribution table for Carmignac Portfolio Merger Arbitrage Plus:

The table for Carmignac Portfolio Merger Arbitrage is as follows:

The main driver of performance was the completion of a large number of transactions in the portfolio. Given the increased volatility on certain discounts such as Sovo, Capri and Hess, the 'Pending' category contributed little to performance during the quarter. It should also be noted that the failure of the Origin Energy deal was more than offset by improved offers, notably the one for Sculptor.

This year-end is also an opportunity to take stock, since the funds were created in April 2023, of the two other key management parameters: volatility and correlation with the main asset classes.

In a year that was ultimately turbulent for all markets, our Merger Arbitrage strategy delivered on its promise of controlled volatility and low correlation. Carmignac Portfolio Merger Arbitrage has a volatility of 0.7% and a correlation to equities of 0.24 and High Yield credit of 0.12.

Carmignac Portfolio Merger Arbitrage Plus has a volatility of 2.1% and a correlation to equities of 0.26 and to High Yield credit of 0.14.

For the year ahead, we are confident that the good momentum seen in Q4 2023 will continue. Indeed, a historical study of M&A activity shows that, while there is a degree of cyclicality, downturns in activity tend on average to be short-lived. For 2024, the drivers of the recovery are already there:

- The end of the rate hike cycle is approaching, which should give business leaders a degree of visibility;

- Return of mega deals in most economic sectors;

- Sectoral shift in M&A activity towards the "old economy", driven in particular by the energy transition;

- A greater proportion of strategic players than financial players, who are more penalised by high interest rates;

- In some sectors, such as technology and healthcare, external growth is structurally an integral part of development models.

The Merger Arbitrage Team

Carmignac Portfolio Merger Arbitrage Plus

An active absolute return strategy focusing on merger arbitrage opportunitiesCarmignac Portfolio Merger Arbitrage Plus I EUR Acc

- Periodo minimo di investimento consigliato

- 3 anni

- Livello di rischio*

- 3/7

- Classificazione SFDR**

- Articolo 8

*Scala di Rischio del KID (documento contenente le informazioni chiave). Il rischio 1 non significa che l'investimento sia privo di rischio. Questo indicatore può evolvere nel tempo. **Il Regolamento SFDR (Regolamento sull’informativa di sostenibilità dei mercati finanziari) 2019/2088 è un regolamento europeo che impone agli asset manager di classificare i propri fondi in tre categorie: Articolo 8: fondi che promuovono le caratteristiche ambientali e sociali, Articolo 9 che perseguono l'investimento sostenibile con obiettivi misurabili o Articolo 6 che non hanno necessariamente un obiettivo di sostenibilità. Per ulteriori informazioni consultare: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=it. Per le informazioni relative alla sostenibilità ai sensi del Regolamento SFDR si prega di prendere visione del prospetto del oppure fondi delle pagine del sito web di Carmignac dedicate alla sostenibilità fondo https://www.carmignac.it/it_IT/i-nostri-fondi).

Principali rischi del Fondo

Costi

- Costi di ingresso

- Costi di uscita

- Non addebitiamo una commissione di uscita per questo prodotto.

- Commissioni di gestione e altri costi amministrativi o di esercizio

- 1,11% del valore dell'investimento all'anno. Si tratta di una stima basata sui costi effettivi dell'ultimo anno.

- Commissioni di performance

- 20,00% max. della sovraperformance in caso di performance positiva e valore patrimoniale netto per azione superiore all'High-Water Mark. L'importo effettivo varierà a seconda dell'andamento dell'investimento. La stima dei costi aggregati di cui sopra comprende la media degli ultimi 5 anni, o dalla creazione del prodotto se questo ha meno di 5 anni.

- Costi di transazione

- 0,84% del valore dell'investimento all'anno. Si tratta di una stima dei costi sostenuti per l'acquisto e la vendita degli investimenti sottostanti per il prodotto. L'importo effettivo varierà a seconda dell'importo che viene acquistato e venduto.

Performance

| Carmignac Portfolio Merger Arbitrage Plus | 3.2 |

| Carmignac Portfolio Merger Arbitrage Plus | + 2.6 % | - | + 3.5 % |

Fonte: Carmignac al 29 nov 2024.

Le performance passate non sono un'indicazione delle performance future. Le performance sono calcolate al netto delle spese (escluse eventuali commissioni di ingresso applicate dal distributore)

Recenti analisi

Le nostre strategie di Merger Arbitrage vincono il premio "Miglior nuovo lancio"

Comunicazione di marketing. Si prega di consultare il KID/prospetto prima di prendere una decisione finale di investimento. Questo documento è destinato ai clienti professionali.

Il presente documento non può essere riprodotto, totalmente o parzialmente, senza la previa autorizzazione della Società di gestione. Il presente documento non costituisce né un’offerta di sottoscrizione né una consulenza di investimento. Esso non intende fornire consulenza fiscale, giuridica o contabile e non deve essere utilizzato in tal senso. Il presente documento viene fornito unicamente a scopo informativo e non deve essere utilizzato per valutare la convenienza di un investimento in titoli o partecipazioni in esso illustrati né per qualsivoglia altra finalità. Le informazioni contenute nel presente documento possono essere parziali e possono essere modificate senza preavviso. Esse sono aggiornate alle data di redazione del presente documento e sono tratte da fonti proprietarie e non proprietarie ritenute affidabili da Carmignac. Non sono necessariamente esaustive o accurate. Di conseguenza, Carmignac, i suoi dirigenti, dipendenti o agenti non ne garantiscono l’accuratezza o l’affidabilità e declinano ogni responsabilità in caso di errori e omissioni (compresa la responsabilità verso terzi in caso di negligenza).

Le performance passate non sono un'indicazione delle performance future. Le performance sono calcolate al netto delle spese (escluse eventuali commissioni di ingresso applicate dal distributore). Il rendimento può aumentare o diminuire a causa di oscillazioni valutarie per le quote senza copertura valutaria.

La decisione di investire in detto fondo dovrebbe tenere conto di tutti i suoi obiettivi e le sue caratteristiche descritte nel relativo prospetto. Il riferimento a titoli o strumenti finanziari specifici è riportato a titolo meramente esemplificativo per illustrare titoli attualmente o precedentemente presenti nei portafogli dei Fondi della gamma Carmignac. Tale riferimento non è volto pertanto a promuovere l’investimento diretto in detti strumenti né costituisce una consulenza di investimento. La Società di Gestione ha la facoltà di effettuare transazioni con tali strumenti prima della pubblicazione della comunicazione. I portafogli dei Fondi Carmignac possono essere modificati in qualsiasi momento. Il riferimento a titoli o strumenti finanziari specifici è riportato a titolo meramente esemplificativo per illustrare titoli attualmente o precedentemente presenti nei portafogli dei Fondi della gamma Carmignac. Tale riferimento non è volto pertanto a promuovere l’investimento diretto in detti strumenti né costituisce una consulenza di investimento. La Società di Gestione ha la facoltà di effettuare transazioni con tali strumenti prima della pubblicazione della comunicazione. I portafogli dei Fondi Carmignac possono essere modificati in qualsiasi momento. Scala di Rischio del KID (documento contenente le informazioni chiave). Il rischio 1 non significa che l'investimento sia privo di rischio. Questo indicatore può evolvere nel tempo. L’orizzonte di investimento raccomandato si intende come periodo minimo e non è una raccomandazione a vendere allo scadere di tale periodo.

Morningstar Rating™ : © Morningstar, Inc. Tutti i diritti riservati. Le informazioni contenute nel presente documento sono di proprietà esclusiva di Morningstar e/o dei suoi fornitori di contenuti, non possono essere copiate né distribuite e non se ne garantisce l’accuratezza, la completezza o l’attualità. Morningstar e i suoi fornitori di contenuti non sono responsabili di eventuali danni o perdite derivanti dall'uso di tali informazioni. Alcuni soggetti o paesi potrebbero subire restrizioni di accesso ai Fondi.

Il presente documento non è rivolto a soggetti in giurisdizioni dove (a causa della nazionalità, residenza o altro di tale soggetto) il documento o la disponibilità di tale documento sono vietati. I soggetti ai quali si applicano tali divieti non devono avere accesso al presente documento. L’imposizione fiscale dipende dalla situazione del singolo investitore. I Fondi non sono registrati per la distribuzione al dettaglio in Asia, Giappone, Nordamerica e Sudamerica. I Fondi Carmignac sono registrati a Singapore nel quadro del regime estero limitato (rivolto esclusivamente a clienti professionali). I Fondi non sono registrati ai sensi del Securities Act statunitense del 1933. I Fondi non possono essere offerti o venduti, in maniera diretta o indiretta, a beneficio o per conto di una “U.S. Person” secondo la definizione della normativa statunitense Regulation S e FATCA. I rischi, le commissioni e le spese applicate sono descritti nel KID (documento contenente le informazioni chiave). Il KID deve essere consegnato al sottoscrittore prima della sottoscrizione. Leggere il KID prima della sottoscrizione. I Fondi non sono a capitale garantito e gli investitori possono perdere parte o tutto il loro capitale. I Fondi presentano un rischio di perdita di capitale.

Carmignac Portfolio fa riferimento ai comparti Carmignac Portfolio SICAV, una società di investimento di diritto lussemburghese e conforme alla Direttiva UCITS. I Fondi sono fondi comuni di investimento disciplinati dalla legge francese (FCP) conformi alla Direttiva UCITS o AIFM. La Società di gestione può interrompere la promozione nel Suo paese in qualsiasi momento.

Italia: I prospetti, KID e rapporti di gestione annuali del Fondo sono disponibili sul sito www.carmignac.it o su semplice richiesta alla Società di Gestione. Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link sezione 6.

In Svizzera, i prospetti, il KID e i rapporti di gestione annui sono disponibili sul sito internet www.carmignac.ch e presso il nostro rappresentante di gestionein Svizzera, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Il soggetto incaricato dei pagamenti è CACEIS Bank, Montrouge, succursale a Nyon / Svizzera, Route de Signy 35, 1260 Nyon. Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link sezione 6.