Carmignac Portfolio Long-Short European Equities: Lettera del Gestore

![[Management Team] [Author] Heininger Malte](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Heiniger-Malte.png?auto=format%2Ccompress&fit=fill&w=3840)

Cari investitori,

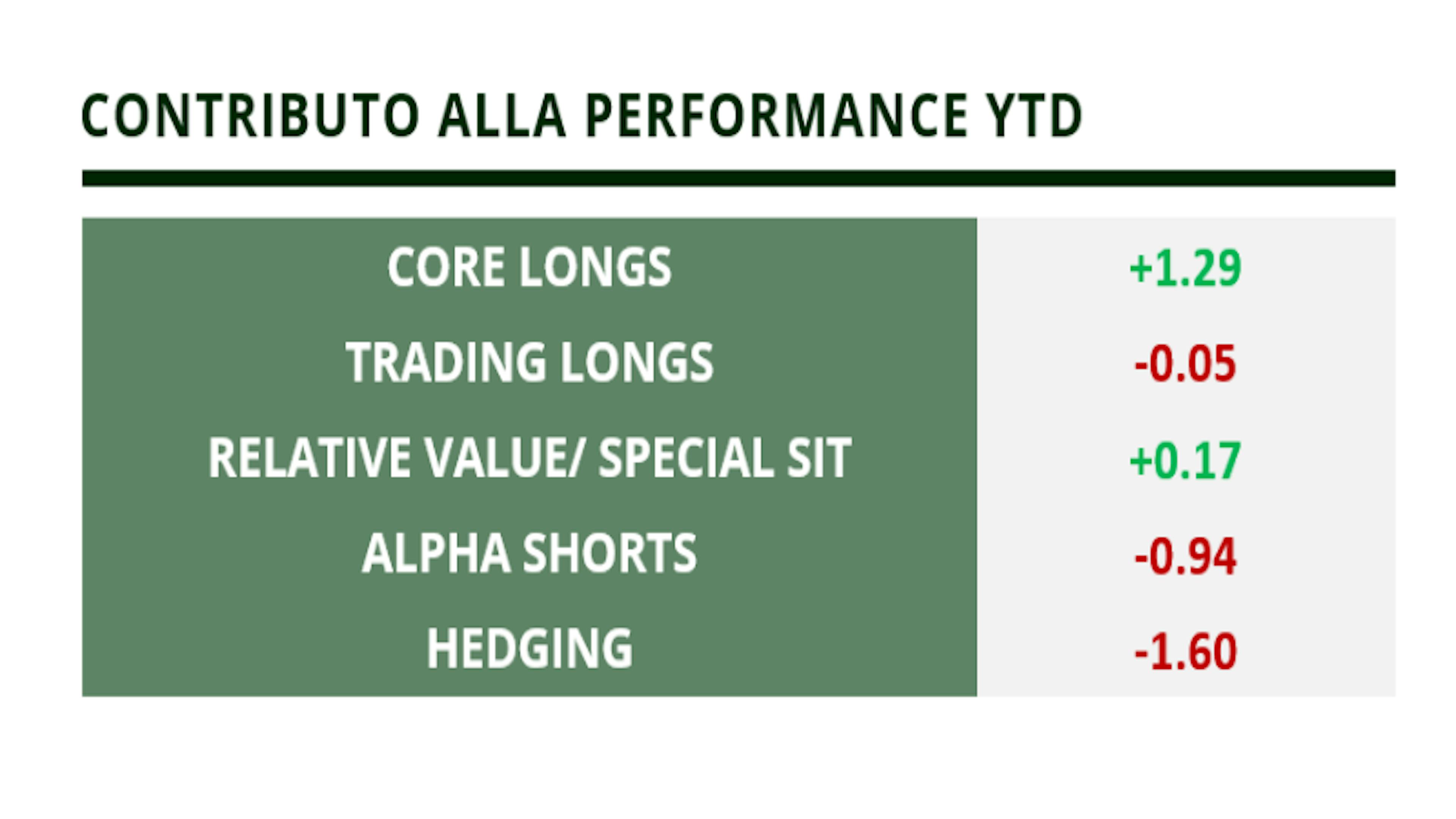

Nel complesso, il terzo trimestre è stato positivo per il Fondo, in rialzo di +1,42%, al netto delle commissioni, mentre l’indice Eurostoxx 50 si è attestato in calo di -5,10%. Come illustrato nella tabella sottostante, mentre il portafoglio core long ha generato una performance positiva trainata dalle nostre forti convinzioni in Alcon, Prada e Microsoft, le posizioni alpha short hanno risentito del rally di mercato guidato dal beta e dal momentum.

In questo trimestre, il nostro tasso di successo è tornato agli anni ’60. I tre trimestri precedenti erano stati frustranti per noi, poiché il nostro tasso di successo, storicamente molto elevato, era diminuito in modo significativo, a un livello inferiore a quello conseguito negli ultimi anni.

Attribuiamo questo periodo di sottoperformance all’effetto ritardato della pandemia, che ha desincronizzato il normale ciclo economico e ha avuto un forte impatto su profitti, flussi di cassa e potere di determinazione dei prezzi delle aziende. La carenza forzata dell’offerta di molti beni e servizi, innescata dalle interruzioni delle catene di approvvigionamento, la domanda latente e i cambiamenti nella struttura degli ordini, hanno determinato l’accumularsi di ritardi e un temporaneo potere di determinazione dei prezzi per molte imprese di prodotti e servizi indifferenziati. Queste trasformazioni radicali e il loro impatto sui dati finanziari delle aziende sono durate più a lungo del previsto e la divergenza tra gli indicatori anticipatori e i dati economici reali ha reso particolarmente difficili le previsioni in materia di utili.

Mentre le posizioni corte hanno continuato a subire contrazioni, poiché beneficiavano di dislocazioni più durature del previsto, abbiamo avuto difficoltà a cogliere il rally in modo sostanziale su molte posizioni lunghe, dato che ritenevamo che molti dei fattori alla base del rialzo dei titoli azionari fossero retrospettivi o fuori luogo.

Durante il terzo trimestre, si è iniziata a registrare una normalizzazione delle tendenze illustrate precedentemente, con un calo dei nuovi ordini, lo smaltimento degli arretrati e lo sconvolgimento dei prezzi, mentre i volumi si sono mantenuti ridotti a causa della combinazione tra l’indebolimento della domanda finale e la riduzione delle scorte. Nonostante la recessione che tutti si aspettavano l’anno scorso non si sia mai manifestata, e il mercato abbia toccato i minimi a ottobre 2022, molti dei fattori che all’epoca avevano indotto le persone a prevedere una recessione non sono scomparsi.

A partire dallo shock sui tassi di interesse, dopo un rally temporaneo delle obbligazioni, i rendimenti a lungo termine sia in Europa che negli Stati Uniti sono più elevati rispetto a ottobre. Benché la gente fosse preoccupata per l’enorme deficit fiscale degli Stati Uniti che doveva essere finanziato, in combinazione con l’assenza di domanda da parte del maggiori acquirenti del Tesoro statunitense, ovvero Fed, Giappone e Cina, il deficit iniziale è stato finanziato riducendo la spesa del Treasury General Account (Conto generale del Tesoro). Successivamente, quest’ultimo è stato nuovamente alimentato soprattutto attraverso emissioni del Tesoro a breve scadenza, che hanno rapidamente assorbito i fondi del mercato monetario, caratterizzato da enormi afflussi in uscita dalle operazioni di pronti contro termine. Benché ciò abbia rinviato il problema, non lo ha risolto. Sebbene l’inflazione sia diminuita in modo significativo negli ultimi dodici mesi, l’enorme quantità di emissioni a lunga scadenza in procinto di essere immesse sul mercato nel quarto trimestre e nel prossimo anno si scontra con la carenza di domanda che, in combinazione con un’economia statunitense ancora in ottime condizioni, sta determinando l’aumento dei rendimenti. I rendimenti più alti, insieme al fatto che sono trainati da premi a termine e tassi di interesse reali più elevati piuttosto che dalle aspettative di inflazione, stanno creando un’alternativa molto interessante alle azioni (oltre alla liquidità), e hanno fatto calare i premi per il rischio azionario ai minimi pluridecennali, rendendo i titoli azionari relativamente poco interessanti rispetto alle obbligazioni e alla liquidità.

L’evidente contrazione dei multipli sul mercato nel suo complesso sta ormai iniziando a essere tangibile. Benché i tassi di interesse non siano riusciti ad avere un impatto significativo sulle aziende o sui consumatori, a causa delle scadenze a lungo termine del loro debito, il mantra “tassi più elevati per un periodo più prolungato” non sta solo determinando la contrazione dei multipli ma anche la rivalutazione delle spese per gli interessi a medio termine, e quindi degli utili.

I consumatori hanno rappresentato l’altro fattore sorpresa emerso dallo shock sull’inflazione e sui tassi del 2022. Mentre il mercato si aspettava una forte contrazione e pressione sui consumi, i consumatori hanno resistito molto meglio del previsto. La maggior parte dei consumatori ha approfittato dell’ultimo decennio di tassi di interesse bassi per rifinanziare il proprio debito in un debito a tasso fisso a lungo termine, con una conseguente minore esposizione ai tassi più elevati a breve termine. Inoltre, sono stati avvantaggiati dai risparmi in eccesso accumulati durante la pandemia che hanno contribuito a sostenere i consumi. Infine, i forti arretrati accumulati in tutti i campi, dall’edilizia abitativa ai beni strumentali, in combinazione con l’enorme ripresa della domanda di servizi, hanno portato a un mercato del lavoro caratterizzato da scarsa offerta, crescita dei salari e una sensazione di sicurezza del posto di lavoro. Dopo dodici mesi, la maggior parte di questi risparmi in eccesso è stata spesa, e il rimborso dei prestiti studenteschi è in ripresa. Sebbene la disoccupazione sia ancora ai minimi storici e il mercato del lavoro sia ancora molto dinamico, si tratta di un indicatore in ritardo. Si è iniziato a registrare un indebolimento dei consumi sotto forma di debolezza dei volumi di beni di largo consumo rispetto alla domanda di beni di lusso in fase di normalizzazione, mentre anche la domanda di servizi ha iniziato a mostrare segni di rallentamento. Pertanto, i consumi sono ancora in buone condizioni, ma su questo fronte non dovremmo aspettarci una ripresa.

Infine, come illustrato in precedenza, le aziende hanno beneficiato in modo significativo della carenza di offerta e del contesto inflazionistico successivo alla pandemia. Mentre gli indicatori prospettici, come gli indici PMI, avevano delineato prospettive sfavorevoli per ordini, ricavi e profitti lo scorso anno, gli arretrati elevati da smaltire e gli aumenti significativi dei prezzi hanno determinato un aumento dei ricavi e dei margini.

Come è prevedibile, tutte le cose belle prima o poi finiscono. Se esiste un settore che può offrirci un’idea del reale contesto della domanda fungendo da indicatore anticipatore, questo è il settore chimico. A causa dell’assenza di arretrati e di problematiche legate alla catena di approvvigionamento, in tale settore i volumi sono bassi da quasi un anno, a seguito di una combinazione di scarsa domanda finale, riduzione delle scorte e normalizzazione dei prezzi, che ha determinato una raffica di “profit warning” in questo abito. Molti altri settori ciclici stanno iniziando a evidenziare aspetti analoghi, con la ripresa dell’offerta proprio in un momento in cui la domanda sta subendo un duplice colpo dovuto all’indebolimento della domanda finale e alla riduzione delle scorte, insieme allo sconvolgimento dei prezzi. Questa situazione determinerà un calo dei fatturati, dei margini e della redditività, a cui normalmente fanno seguito i licenziamenti e quindi il rischio di disoccupazione e di ulteriore indebolimento dei consumi.

Infine, la situazione geopolitica purtroppo non è migliorata. Mentre è stata evitata una crisi energetica a livello europeo conseguente alla guerra tra Russia e Ucraina, principalmente a causa del clima insolitamente mite che ha consentito all’Europa di riempire i propri depositi di gas (a prezzi massimi), l’Europa non ha strutturalmente risolto il problema dell’energia e della conseguente competitività della sua industria manifatturiera. Inoltre, gli eventi molto negativi in Medio Oriente potrebbero provocare un’altra crisi energetica, in caso di allargamento del conflitto a livello regionale, e un vero e proprio shock dei prezzi petroliferi potrebbe innescare una recessione.

Un’escalation tra Cina e Taiwan non è un’eventualità ma una certezza, le cui tempistiche sono difficilmente prevedibili. Detto questo, non sarebbe del tutto irrealistico che la Cina avviasse un’azione contro Taiwan mentre gli Stati Uniti stanno già combattendo e finanziando due guerre, e non sono ancora pronti per difendere Taiwan, dato che il loro scenario di riferimento prevede un’invasione non prima del 2027.

Nel complesso, il contesto resta molto volatile e, sebbene molte situazioni siano in evoluzione, siamo più tranquilli poiché le catene di approvvigionamento e i dati finanziari delle aziende hanno iniziato a normalizzarsi dopo le conseguenze della pandemia. Pur essendo consapevoli del contesto macroeconomico, restiamo focalizzati su specifici casi di investimento nelle società, e siamo entusiasti delle opportunità che stiamo riscontrando.

Con l’augurio di un ottimo autunno!

Il Team azionario europeo della strategia long/short

Carmignac Portfolio Long-Short European Equities

Approccio long/short alle azioni europee basato su convinzioni fortiConsulta la pagina del FondoCarmignac Portfolio Long-Short European Equities F EUR Acc

- Periodo minimo di investimento consigliato

- 3 anni

- Livello di rischio*

- 3/7

- Classificazione SFDR**

- Articolo 8

*Scala di Rischio del KID (documento contenente le informazioni chiave). Il rischio 1 non significa che l'investimento sia privo di rischio. Questo indicatore può evolvere nel tempo. **Il Regolamento SFDR (Regolamento sull’informativa di sostenibilità dei mercati finanziari) 2019/2088 è un regolamento europeo che impone agli asset manager di classificare i propri fondi in tre categorie: Articolo 8: fondi che promuovono le caratteristiche ambientali e sociali, Articolo 9 che perseguono l'investimento sostenibile con obiettivi misurabili o Articolo 6 che non hanno necessariamente un obiettivo di sostenibilità. Per ulteriori informazioni consultare: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=it. Per le informazioni relative alla sostenibilità ai sensi del Regolamento SFDR si prega di prendere visione del prospetto del oppure fondi delle pagine del sito web di Carmignac dedicate alla sostenibilità fondo https://www.carmignac.it/it_IT/i-nostri-fondi).

Principali rischi del Fondo

Costi

- Costi di ingresso

- Costi di uscita

- Non addebitiamo una commissione di uscita per questo prodotto.

- Commissioni di gestione e altri costi amministrativi o di esercizio

- 1,15% del valore dell'investimento all'anno. Si tratta di una stima basata sui costi effettivi dell'ultimo anno.

- Commissioni di performance

- 20,00%

- Costi di transazione

- 1,05% del valore dell'investimento all'anno. Si tratta di una stima dei costi sostenuti per l'acquisto e la vendita degli investimenti sottostanti per il prodotto. L'importo effettivo varierà a seconda dell'importo che viene acquistato e venduto.

Performance

| Carmignac Portfolio Long-Short European Equities | 10.0 | 16.7 | 5.1 | 0.3 | 7.4 | 13.6 | -5.7 | 0.7 | 18.0 | 3.1 |

| Carmignac Portfolio Long-Short European Equities | + 5.5 % | + 7.2 % | + 5.5 % |

Fonte: Carmignac al 28 feb 2025.

Le performance passate non sono un'indicazione delle performance future. Le performance sono calcolate al netto delle spese (escluse eventuali commissioni di ingresso applicate dal distributore)

Indice di riferimento: -

Recenti analisi

Carmignac Merger Arbitrage: Letter from the Portfolio Managers

![[Main Media] [Funds Focus] Bridge](https://carmignac.imgix.net/uploads/article/0001/02/26ad7f7eb70cc9f1137127c5b230d8042189f9e1.jpeg?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Absolute Return Europe: Letter from the Fund Managers

![[Main Media] [Funds Focus] Bridge](https://carmignac.imgix.net/uploads/article/0001/02/26ad7f7eb70cc9f1137127c5b230d8042189f9e1.jpeg?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Absolute Return Europe: Letter from the Fund Managers

Comunicazione di marketing. Si prega di consultare il KID/prospetto prima di prendere una decisione finale di investimento. Questo documento è destinato ai clienti professionali.

Il presente documento non può essere riprodotto, totalmente o parzialmente, senza la previa autorizzazione della Società di gestione. Il presente documento non costituisce né un’offerta di sottoscrizione né una consulenza di investimento. Esso non intende fornire consulenza fiscale, giuridica o contabile e non deve essere utilizzato in tal senso. Il presente documento viene fornito unicamente a scopo informativo e non deve essere utilizzato per valutare la convenienza di un investimento in titoli o partecipazioni in esso illustrati né per qualsivoglia altra finalità. Le informazioni contenute nel presente documento possono essere parziali e possono essere modificate senza preavviso. Esse sono aggiornate alle data di redazione del presente documento e sono tratte da fonti proprietarie e non proprietarie ritenute affidabili da Carmignac. Non sono necessariamente esaustive o accurate. Di conseguenza, Carmignac, i suoi dirigenti, dipendenti o agenti non ne garantiscono l’accuratezza o l’affidabilità e declinano ogni responsabilità in caso di errori e omissioni (compresa la responsabilità verso terzi in caso di negligenza).

Le performance passate non sono un'indicazione delle performance future. Le performance sono calcolate al netto delle spese (escluse eventuali commissioni di ingresso applicate dal distributore). Il rendimento può aumentare o diminuire a causa di oscillazioni valutarie per le quote senza copertura valutaria.

La decisione di investire in detto fondo dovrebbe tenere conto di tutti i suoi obiettivi e le sue caratteristiche descritte nel relativo prospetto. Il riferimento a titoli o strumenti finanziari specifici è riportato a titolo meramente esemplificativo per illustrare titoli attualmente o precedentemente presenti nei portafogli dei Fondi della gamma Carmignac. Tale riferimento non è volto pertanto a promuovere l’investimento diretto in detti strumenti né costituisce una consulenza di investimento. La Società di Gestione ha la facoltà di effettuare transazioni con tali strumenti prima della pubblicazione della comunicazione. I portafogli dei Fondi Carmignac possono essere modificati in qualsiasi momento. Il riferimento a titoli o strumenti finanziari specifici è riportato a titolo meramente esemplificativo per illustrare titoli attualmente o precedentemente presenti nei portafogli dei Fondi della gamma Carmignac. Tale riferimento non è volto pertanto a promuovere l’investimento diretto in detti strumenti né costituisce una consulenza di investimento. La Società di Gestione ha la facoltà di effettuare transazioni con tali strumenti prima della pubblicazione della comunicazione. I portafogli dei Fondi Carmignac possono essere modificati in qualsiasi momento. Scala di Rischio del KID (documento contenente le informazioni chiave). Il rischio 1 non significa che l'investimento sia privo di rischio. Questo indicatore può evolvere nel tempo. L’orizzonte di investimento raccomandato si intende come periodo minimo e non è una raccomandazione a vendere allo scadere di tale periodo.

Morningstar Rating™ : © Morningstar, Inc. Tutti i diritti riservati. Le informazioni contenute nel presente documento sono di proprietà esclusiva di Morningstar e/o dei suoi fornitori di contenuti, non possono essere copiate né distribuite e non se ne garantisce l’accuratezza, la completezza o l’attualità. Morningstar e i suoi fornitori di contenuti non sono responsabili di eventuali danni o perdite derivanti dall'uso di tali informazioni. Alcuni soggetti o paesi potrebbero subire restrizioni di accesso ai Fondi.

Il presente documento non è rivolto a soggetti in giurisdizioni dove (a causa della nazionalità, residenza o altro di tale soggetto) il documento o la disponibilità di tale documento sono vietati. I soggetti ai quali si applicano tali divieti non devono avere accesso al presente documento. L’imposizione fiscale dipende dalla situazione del singolo investitore. I Fondi non sono registrati per la distribuzione al dettaglio in Asia, Giappone, Nordamerica e Sudamerica. I Fondi Carmignac sono registrati a Singapore nel quadro del regime estero limitato (rivolto esclusivamente a clienti professionali). I Fondi non sono registrati ai sensi del Securities Act statunitense del 1933. I Fondi non possono essere offerti o venduti, in maniera diretta o indiretta, a beneficio o per conto di una “U.S. Person” secondo la definizione della normativa statunitense Regulation S e FATCA. I rischi, le commissioni e le spese applicate sono descritti nel KID (documento contenente le informazioni chiave). Il KID deve essere consegnato al sottoscrittore prima della sottoscrizione. Leggere il KID prima della sottoscrizione. I Fondi non sono a capitale garantito e gli investitori possono perdere parte o tutto il loro capitale. I Fondi presentano un rischio di perdita di capitale.

Carmignac Portfolio fa riferimento ai comparti Carmignac Portfolio SICAV, una società di investimento di diritto lussemburghese e conforme alla Direttiva UCITS. I Fondi sono fondi comuni di investimento disciplinati dalla legge francese (FCP) conformi alla Direttiva UCITS o AIFM. La Società di gestione può interrompere la promozione nel Suo paese in qualsiasi momento.

Italia: I prospetti, KID e rapporti di gestione annuali del Fondo sono disponibili sul sito www.carmignac.it o su semplice richiesta alla Società di Gestione. Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link sezione 5.

In Svizzera, i prospetti, il KID e i rapporti di gestione annui sono disponibili sul sito internet www.carmignac.ch e presso il nostro rappresentante di gestionein Svizzera, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Il soggetto incaricato dei pagamenti è CACEIS Bank, Montrouge, succursale a Nyon / Svizzera, Route de Signy 35, 1260 Nyon. Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link sezione 5.