Flash Note

Prospettive 2023: cogliere le opportunità in mezzo a un mare di preoccupazioni

- Data di pubblicazione

-

Lunghezza

4 minuto/i di lettura

- Una recessione tardiva negli USA ma più grave del previsto

- I titoli azionari giapponesi dovrebbero trarre vantaggio dalla maggiore competitività dell’economia giapponese

- Sui mercati del credito, il tempo è amico degli investitori

Il 2023 sarà un anno di recessione a livello globale, ma le opportunità di investimento nasceranno dalla continua desincronizzazione tra i tre principali blocchi economici: Stati Uniti, area dell’euro e Cina. Tuttavia, per cogliere queste opportunità saranno necessarie flessibilità e selettività.

Prospettive economiche

Negli USA, con quasi due posti di lavoro vacanti per ogni Americano disoccupato, il mercato del lavoro statunitense resta incandescente. Ciò sostiene la crescita dei salari dei lavoratori statunitensi, ma a sua volta alimenta l’inflazione nel paese. Il prossimo anno, gli Stati Uniti potrebbero registrare un calo dell’attività più brusco del previsto, poiché la Federal Reserve (Fed) ha fatto della lotta all’inflazione la propria battaglia principale.

"Non crediamo che gli Stati Uniti registreranno un contesto di recessione lieve e breve all’inizio del prossimo anno. Prevediamo che l’economia statunitense possa entrare in una fase di recessione entro la fine dell’anno, ma con un calo dell’attività molto più marcato e prolungato di quanto previsto dal consensus. Per fronteggiare l’inflazione, la Fed dovrà creare le condizioni per una vera e propria recessione, con un tasso di disoccupazione nettamente superiore al 5%, rispetto al 3,5% attuale, che al momento non è previsto dal consensus," afferma Raphaël Gallardo, Chief Economist in Carmignac.

In Europa, si prevede che i costi elevati dell’energia possano erodere i margini delle aziende e il potere d’acquisto delle famiglie, innescando così una recessione in questo trimestre e nel prossimo. La recessione dovrebbe essere contenuta, poiché i livelli elevati degli stoccaggi di gas dovrebbero evitare carenze di energia. Tuttavia, si prevede che la ripresa economica a partire dal secondo trimestre in poi sia poco brillante, con le imprese riluttanti ad assumere e a investire a causa della continua incertezza relativa alle forniture energetiche e ai costi di finanziamento.

"In presenza di una ripresa debole e dell’aumento dei prezzi dell’energia, che continua ad alimentare la struttura dei costi, la Banca Centrale Europea (BCE) si troverà a dover fronteggiare un contesto al limite della stagflazione. Un rinnovato attivismo fiscale potrebbe inoltre intensificare le pressioni sulla BCE, forzando un difficile dibattito sulla “fiscal dominance", afferma Gallardo.

In Cina, attualmente l’economia dipende esclusivamente dal settore pubblico che sostiene la crescita grazie agli investimenti in progetti infrastrutturali, ma il settore privato si trova nel bel mezzo di una recessione.

"Poiché il sistema sanitario della Cina non è in grado di fronteggiare “un’ondata conclusiva” della politica zero Covid nel corso dell’inverno, le autorità sono state costrette a sostenere la crescita del PIL ricorrendo a un duplice supporto, monetario e diplomatico. Hanno accettato l’allentamento delle condizioni di liquidità e hanno avviato una fase di distensione con gli Stati Uniti" afferma Raphaël Gallardo. “Ciò fa be sperare in un graduale ritorno a un buon stato di salute economica.”

Le nostre strategie di investimento per il 2023

L’insieme di strategie tradizionali contro la recessione, normalmente associato al contesto illustrato precedentemente, rende necessario un portafoglio che privilegia un orientamento difensivo. Sul fronte obbligazionario sono preferibili le obbligazioni a lungo termine emesse da emittenti ad alto rating; sui mercati azionari quelle aziende e quei settori che offrono la massima resilienza, e sui mercati dei cambi le valute che tendono a beneficiare dello status di bene rifugio.

Nonostante il contesto possa sembrare cupo, non significa che non esistano opportunità di investimento. Dopo un 2022 caratterizzato dall’inasprimento rapido e maggiormente coordinato delle politiche monetarie delle Banche Centrali a livello mondiale, nel 2023 quelle stesse Banche Centrali adotteranno un atteggiamento più attendista, per 1) valutare l’impatto di un aumento dei tassi di interesse così rapido, e 2) acquisire consapevolezza di quegli effetti che rischiano di generare concretamente un forte rallentamento economico. Un tale cambiamento, insieme a rendimenti obbligazionari reali tornati in positivo, implica il fatto che i mercati obbligazionari abbiano in gran parte recuperato il loro status difensivo. Analogamente, la tendenza disinflazionistica registrata nella prima metà dell’anno dovrebbe tornare a sostenere i titoli azionari con visibilità sulla crescita.

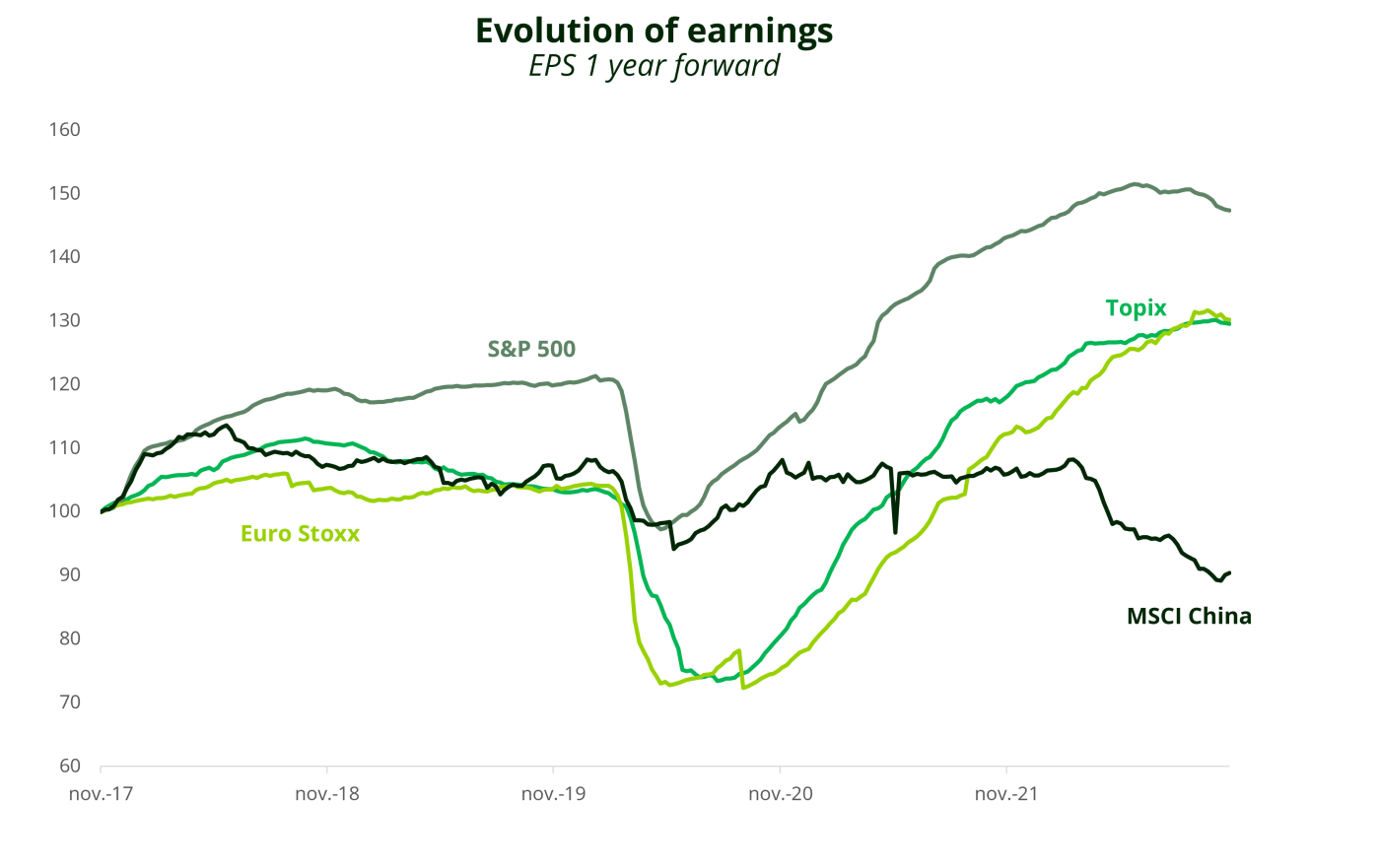

Sui mercati azionari, mentre il calo delle valutazioni appare sostanzialmente in linea con uno scenario di recessione, si registrano ampie disparità tra aree geografiche, e ancora di più in termini di utili. Negli Stati Uniti e in Europa le aspettative sugli utili restano elevate, cosa che non accade in Cina né in Giappone, dato il crollo dello yen. Inoltre, gli occhi degli investitori globali sono puntati sulle dinamiche di inflazione e di crescita del mondo occidentale. Guardare a Oriente dovrebbe rivelarsi utile, oltre a offrire una diversificazione molto favorevole.

"A differenza del mercato obbligazionario, i prezzi dei titoli azionari non scontano lo scenario di forte recessione, e pertanto gli investitori devono essere prudenti. I titoli azionari giapponesi potrebbero trarre vantaggio dal recupero di competitività dell’economia nipponica, alimentata dalla flessione dello yen nei confronti del dollaro, ma anche dalla domanda interna. La Cina sarà uno dei pochi paesi in cui la crescita economica nel 2023 sarà migliore rispetto al 2022 e, a parità di condizioni, l’economia sta avendo un impatto sugli utili societari", afferma Kevin Thozet, membro del Comitato di investimento di Carmignac.

Sui mercati obbligazionari, anche il credito corporate offre opportunità interessanti poiché, a livello di rischio, la previsione di aumento dei tassi di default è già ampiamente scontata nei prezzi attuali. Per quanto riguarda l’aspetto remunerativo, i rendimenti integrati si attestano a livelli in linea con le prospettive a lungo termine dei titoli azionari. Sul fronte delle obbligazioni governative, l’indebolimento della crescita economica è normalmente associato al calo dei rendimenti obbligazionari. Tuttavia, dato il contesto di inflazione, mentre il ritmo del processo di inasprimento monetario potrebbe rallentare o addirittura arrestarsi, è improbabile che si possa registrare un’inversione di tendenza in tempi brevi.

"In un tale contesto, è preferibile optare per scadenze più a lungo termine (da 5 a 10 anni). Sul mercato obbligazionario quando i rendimenti aumentano, gli investitori possono permettersi di restare in attesa e osservare gli sviluppi della situazione. Il passare del tempo gioca a favore degli investitori. Tuttavia, bisogna essere consapevoli del fatto che la conclusione della repressione finanziaria lascerà qualcuno ai margini, ancor più in caso di recessione", afferma Kevin Thozet.

Con l’inizio del 2023, permane il “mare di preoccupazioni”. Gli investitori continuano a focalizzarsi sull’inflazione e sul rischio di recessione, che non si prevede possa penalizzare le tre principali economie con le stesse modalità o nello stesso tempo. Ma grazie alla desincronizzazione emergono i vantaggi della diversificazione. Inoltre, la volatilità sui mercati finanziari fa emergere nuove opportunità che richiederanno selettività e forte flessibilità per potere essere colte, un concetto che rispecchia proprio la definizione di gestore attivo.