Carmignac P. EM Debt: Letter from the Fund Managers

indicator’s performance in the 4th quarter of 2023 for JP Morgan GBI – Emerging Markets Global Diversified Composite Unhedged EUR Index.

Carmignac P. EM Debt gained +6.12% in the fourth quarter of 2023, while its reference indicator1 rose by +3.79%. Over 2023, the Fund realized a positive performance of +15.26% versus +8.89% for its reference indicator1.

Market environment

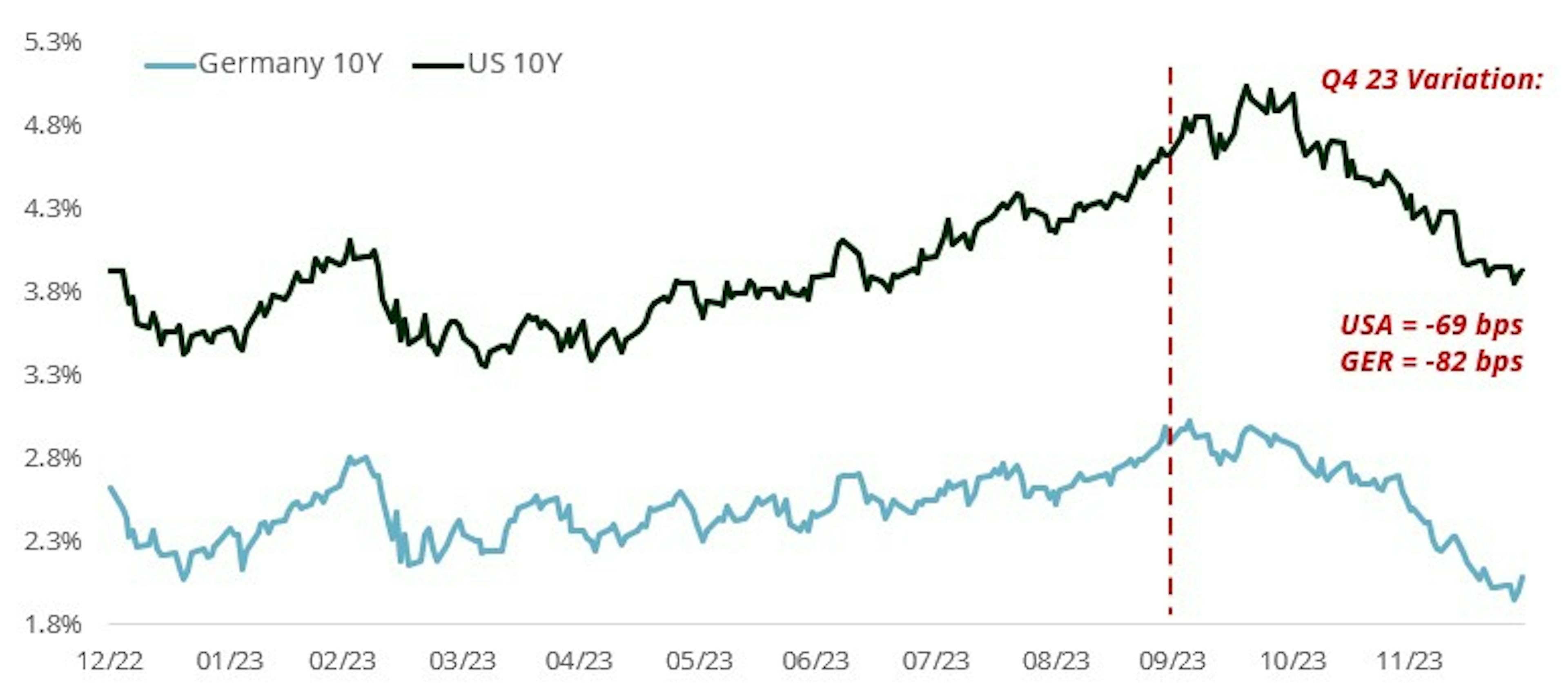

The fourth quarter of 2023 has been characterized by a strong rally of global rates and a volatile environment. Indeed, having completed their rate hikes, both the Federal Reserve (Fed) and the European Central Bank (ECB) are now in a position where they can take a pause and assess the impact of their previous monetary policy tightening. Developed country yields eased sharply over the quarter, with the German Bund falling from 2.84% to 2.02% and the US 10-Year from 4.57% to 3.88%, after hitting the 5% level for the US. Regarding commodities, crude oil prices continued to decline, with Brent and WTI close to $75/b. Doubts about the credibility of OPEC+ production cuts and continued increased supply have contributed to the drop, which helps to allay fears of a spike in oil prices by 2024.

Germany and US 10-year rates evolution

In terms of local rates, we continue to see rate cuts in the emerging market (EM) universe this quarter, both in LATAM and in EMEA, including Hungary (-75 basis points), Chile (-75 basis points), Brazil (-50 basis points) and Peru (-25 basis points), but also new joiners such as Czech Republic (-25 basis points) and Colombia (-25 basis points). Although inflation remains above central bank targets for the time being, it is continuing to slow convincingly. Indeed, the disinflation process in EM is very powerful and central banks are expected to continue their rate-cutting cycles. In China, the disappointing reopening continues to linger. Country’s activity is stabilizing but at low levels and investors grew more pessimistic about the country’s economic outlook.

GBI-EM Index (Local sovereign debt index) - Yield Evolution

Furthermore on FX, EM currencies continued to attract investors. Commodity exporter and high carry currencies like those in Latin America remained appealing. Nevertheless, a selective approach is still required, keeping an eye out for balance of payments and inflation trajectories. As an example, in Brazil the trade surplus is currently near historic highs and it has the highest real yield in the world close to 6%. Note that as the FED ended its hiking cycle, we should see downward pressure on the USD over the coming months, which should benefit to EM FX.

On sovereign credit, EM spreads tightened sharply during the quarter. Spreads are currently near historical tights especially in the investment grade space. The same is true for spreads in countries that have not defaulted or that are not at risk of default and the market kept a close eye on special situations such as in African countries.

J.P Morgan EMBIG diversified hedged EURO index (External sovereign debt index) - Spread

What have we done in this context?

After being very long in terms of duration, close to 800 basis points, and therefore benefiting from the rally in rates, we decided to reduce it close to 350 basis points. In this context, the fund has benefited from its exposure to local rates in countries like Czech Republic, Mexico, Colombia, Brazil, Peru and South Africa.

In the FX space we continue to enjoy the strong carry of EM FX currencies over the quarter. Nevertheless on a risk management basis, we reduced our exposure to EM currencies and we continue to be selective and active in this segment. As an example, at the end of the quarter we reinforced our exposure to the Japanese yen and the US dollar while taking some profits on our LATAM currencies such as the Brazilian real, Chilean Peso and Mexican Peso.

On sovereign credit, we benefited from our exposure to the EMEA and LATAM regions, in particular through Mexico, Colombia Romania and Egypt. Nevertheless, we reduced our exposure to this external debt over the period, following the rally and the expensive valuations.

Outlook for the next months

We are in the process of significant disinflation from the very high levels seen in the middle of last year in both the US and the Eurozone. Even if the Fed and ECB disappoint market expectations, we see there is an asymmetric potential for returns. We expect a very good year for EM returns given our base case scenario of either stability in yields or monetary easing.

In Local Rates, we are closely monitoring EM Central banks to pursue their cutting cycles as the FED and ECB have paused. We continue to like countries such as Brazil (due to commodities), Mexico (a key beneficiary of manufacturing diversification away from China) where real interest rates remain very high. For emerging markets debt denominated in local currency, yields in countries such as Brazil and Mexico are close to 10%.

In Sovereign Credit, we continue to favour idiosyncratic higher yielding stories and countries that will benefit in the long term from the “nearshoring” phenomenon, i.e. the potential repatriation of production chains to closer and more stable countries (Romania, Mexico, etc.). Nevertheless, we remain cautious and have added protection against our HY names.

Lastly, although we have reduced our global exposure to EM FX, we continue to favour a selection of currencies on a tactical/opportunist basis mainly in LATAM such as the Brazilian real.

Sources: Carmignac, Bloomberg, 31/12/2023.

1JP Morgan GBI – Emerging Markets Global Diversified Composite Unhedged EUR Index. Performance of the FW EUR acc share class.

Carmignac Portfolio EM Debt

Exploit fixed income opportunities across the entire emerging universeDiscover the fund pageCarmignac Portfolio EM Debt FW EUR Acc

- Empfohlene Mindestanlagedauer

- 3 Jahre

- Risikoskala*

- 3/7

- SFDR-Klassifizierung**

- Artikel 8

*Die Definition der Risikoskala finden Sie im KID/BIB (Basisinformationsblatt). Das Risiko 1 ist nicht eine risikolose Investition. Dieser Indikator kann sich im Laufe der Zeit verändern. **Die Offenlegungsverordnung (Sustainable Finance Disclosure Regulation - SFDR) 2019/2088 ist eine europäische Verordnung, die Vermögensverwalter dazu verpflichtet, ihre Fonds u. a. als solche zu klassifizieren: „Artikel 8“ - Förderung ökologischer und sozialer Eigenschaften; „Artikel 9“ - Investitionen mit messbaren Zielen nachhaltig machen; bzw. „Artikel 6“ - keine unbedingten Nachhaltigkeitsziele. Weitere Informationen finden Sie unter: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=de.

Hauptrisiken des Fonds

Kosten

- Einstiegskosten

- Wir berechnen keine Einstiegsgebühr.

- Ausstiegskosten

- Wir berechnen keine Ausstiegsgebühr für dieses Produkt.

- Verwaltungsgebühren und sonstige Verwaltungs- oder Betriebskosten

- 1,05% des Werts Ihrer Anlage pro Jahr. Hierbei handelt es sich um eine Schätzung auf der Grundlage der tatsächlichen Kosten des letzten Jahres.

- Erfolgsgebühren

- Für dieses Produkt wird keine erfolgsabhängige Provision berechnet.

- Transaktionskosten

- 0,38% des Werts Ihrer Anlage pro Jahr. Hierbei handelt es sich um eine Schätzung der Kosten, die anfallen, wenn wir die Basiswerte für das Produkt kaufen oder verkaufen. Der tatsächliche Betrag hängt davon ab, wie viel wir kaufen und verkaufen.

Performance

| Carmignac Portfolio EM Debt | 1.1 | -10.0 | 28.9 | 10.5 | 3.9 | -9.0 | 15.3 | 4.1 | 0.6 |

| Referenzindikator | 0.4 | -1.5 | 15.6 | -5.8 | -1.8 | -5.9 | 8.9 | 4.4 | 0.9 |

| Carmignac Portfolio EM Debt | + 6.9 % | + 8.1 % | + 5.2 % |

| Referenzindikator | + 4.1 % | + 2.9 % | + 1.7 % |

Quelle: Carmignac am 31. Mär 2025.

Wertentwicklungen der Vergangenheit lassen keine Rückschlüsse auf zukünftige Wertverläufe zu. Wertentwicklung nach Gebühren (keine Berücksichtigung von Ausgabeaufschlägen die durch die Vertriebsstelle erhoben werden können)

Referenzindikator: 50% JPM GBI-EM Global Diversified Composite index + 50% JPM EMBI Global Diversified Hedged index

Aktuelle Analysen

Carmignac Portfolio Credit wurde von Lipper zum vierten Jahr in Folge als bester Fonds in Europa ausgezeichnet

Renten-Laufzeitfonds: Die Erfolgsgeschichte geht weiter mit dem Carmignac Credit 2031

Carmignac erweitert erfolgreiche Fondspalette mit fester Laufzeit

Marketing-Anzeige. Bitte lesen Sie den KID /Prospekt bevor Sie eine endgültige Anlageentscheidung treffen. Dieses Dokument ist für professionelle Kunden bestimmt.

Diese Unterlagen dürfen ohne die vorherige Genehmigung der Verwaltungsgesellschaft weder ganz noch in Auszügen reproduziert werden. Diese Unterlagen stellen weder ein Zeichnungsangebot noch eine Anlageberatung dar. Diese Unterlagen stellen keine buchhalterische, rechtliche oder steuerliche Beratung dar und sollten nicht als solche herangezogen werden. Diese Unterlagen dienen ausschließlich zu Informationszwecken und dürfen nicht zur Beurteilung der Vorzüge einer Anlage in Wertpapieren oder Anteilen, die in diesen Unterlagen genannt werden, oder zu anderen Zwecken herangezogen werden. Die in diesen Unterlagen enthaltenen Informationen können unvollständig sein und ohne vorherige Mitteilung geändert werden. Sie entsprechen dem Stand der Informationen zum Erstellungsdatum der Unterlagen, stammen aus internen sowie externen, von Carmignac als zuverlässig erachteten Quellen und sind unter Umständen unvollständig. Darüber hinaus besteht keine Garantie für die Richtigkeit dieser Informationen. Dementsprechend wird die Richtigkeit und Zuverlässigkeit dieser Informationen nicht gewährleistet und jegliche Haftung im Zusammenhang mit Fehlern und Auslassungen (einschließlich der Haftung gegenüber Personen aufgrund von Nachlässigkeit) wird von Carmignac, dessen Niederlassungen, Mitarbeitern und Vertretern abgelehnt.

Wertentwicklungen der Vergangenheit lassen keine Rückschlüsse auf zukünftige Wertverläufe zu. Wertentwicklung nach Gebühren (keine Berücksichtigung von Ausgabeaufschlägen die durch die Vertriebsstelle erhoben werden können). Die Rendite von Anteilen, die nicht gegen das Währungsrisiko abgesichert sind, kann infolge von Währungsschwankungen steigen oder fallen.

Die Bezugnahme auf bestimmte Werte oder Finanzinstrumente dient als Beispiel, um bestimmte Werte, die in den Portfolios der Carmignac-Fondspalette enthalten sind bzw. waren, vorzustellen. Hierdurch soll keine Werbung für eine Direktanlage in diesen Instrumenten gemacht werden, und es handelt sich nicht um eine Anlageberatung. Die Verwaltungsgesellschaft unterliegt nicht dem Verbot einer Durchführung von Transaktionen in diesen Instrumenten vor Veröffentlichung der Mitteilung. Die Portfolios der Carmignac-Fondspalette können ohne Vorankündigung geändert werden.

Der Verweis auf ein Ranking oder eine Auszeichnung, ist keine Garantie für die zukünftigen Ergebnisse des OGAW oder des Managers. Risiko Skala von KID (Basisinformationsblatt). Das Risiko 1 ist nicht eine risikolose Investition. Dieser Indikator kann sich im Laufe der Zeit verändern. Die empfohlene Anlagedauer stellt eine Mindestanlagedauer dar und keine Empfehlung, die Anlage am Ende dieses Zeitraums zu verkaufen.

Morningstar Rating™ : © Morningstar, Inc. Alle Rechte vorbehalten. Die hierin enthaltenen Informationen: sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt; dürfen nicht vervielfältigt oder verbreitet werden; und deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Informationen entstehen.

Bei der Entscheidung, in den beworbenen Fonds zu investieren, alle Eigenschaften oder Ziele des beworbenen Fonds berücksichtigt werden sollten, wie sie in seinem Prospekt oder in den Informationen beschrieben sind. Der Zugang zu den Fonds kann für bestimmte Personen oder Länder Einschränkungen unterliegen. Diese Unterlagen sind nicht für Personen in Ländern bestimmt, in denen die Unterlagen oder die Bereitstellung dieser Unterlagen (aufgrund der Nationalität oder des Wohnsitzes dieser Person oder aus anderen Gründen) verboten sind. Personen, für die solche Verbote gelten, dürfen nicht auf diese Unterlagen zugreifen. Die Besteuerung ist von den jeweiligen Umständen der betreffenden Person abhängig. Die Fonds sind in Asien, Japan und Nordamerika nicht zum Vertrieb an Privatanleger registriert und sind nicht in Südamerika registriert. Carmignac-Fonds sind in Singapur als eingeschränkte ausländische Fonds registriert (nur für professionelle Anleger). Die Fonds wurden nicht gemäß dem „US Securities Act“ von 1933 registriert. Gemäß der Definition der US-amerikanischen Verordnung „US Regulation S“ und FATCA dürfen die Fonds weder direkt noch indirekt zugunsten oder im Namen einer „US-Person“ angeboten oder verkauft werden. Die Risiken, Gebühren und laufenden Kosten sind in den wesentlichen Anlegerinformationen (Basisinformationsblatt, KID) beschrieben. Die wesentlichen Anlegerinformationen müssen dem Zeichner vor der Zeichnung ausgehändigt werden. Der Zeichner muss die wesentlichen Anlegerinformationen lesen. Anleger können einen teilweisen oder vollständigen Verlust ihres Kapitals erleiden, da das Kapital der Fonds nicht garantiert ist. Die Fonds sind mit dem Risiko eines Kapitalverlusts verbunden. Die Verwaltungsgesellschaft kann den Vertrieb in Ihrem Land jederzeit einstellen.

Carmignac Portfolio bezieht sich auf die Teilfonds der Carmignac Portfolio SICAV, einer Investmentgesellschaft luxemburgischen Rechts, die der OGAW-Richtlinie oder AIFM- Richtlinie entspricht.Bei den Fonds handelt es sich um Investmentfonds in der Form von vertraglich geregeltem Gesamthandseigentum (FCP), die der OGAW-Richtlinie nach französischem Recht entsprechen.

Für Deutschland: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.de zur Verfügung und sind auf Anforderung bei der Verwaltungsgesellschaft erhältlich. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz 5.

Für Osterreich: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.at zur Verfügung. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz.

In der Schweiz: die Prospekte, KID und Jahresberichte stehen auf der Website www.carmignac.ch zur Verfügung und sind bei unserem Vertreter in der Schweiz erhältlich, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Die Zahlungsdienst ist die CACEIS Bank, Montrouge, Zweigniederlassung Nyon / Schweiz Route de Signy 35, 1260 Nyon. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz 5.