Carmignac P. EM Debt: Letter from the Fund Managers

Carmignac P. EM Debt lost -1.88% in the third quarter of 2023, while its reference indicator1 was down -0.94%.

Market environment

The third quarter of 2023 has been characterized by higher global rates and a volatile environment. Indeed, despite the potential last rate hike from the European Central Bank (ECB) and a pause from the Federal Reserve (Fed), the hawkish speeches from central bankers pushed the 10-year Treasury from around 3.84% to over 4.57%, and the German 10-year from around 2.39% to over 2.84%, reaching the highest levels of the year. Indeed, energy, which was one of the main sources of disinflation, is therefore set to become a positive contributor to price rises again by the end of the year, following the decision by the OPEP (mainly driven by Russia and Saudi Arabia) to extend their production cuts. This will penalize household purchasing power, but will also slow inflation's return to the central banks' targets.

Germany and US 10-year rates evolution

Sources: Carmignac, Bloomberg, 30/09/2023

In terms of local rates, we continue to see rate cuts in the emerging market (EM) universe this quarter with notably Poland cutting by 75 basis points from 6.75% to 6%, surprising the market. The majority of Latin American countries have already begun to lower their rates, but they are doing so cautiously, as they are no longer in line with the Fed's policy of "higher rates for a longer period". In China, the disappointing reopening continues to linger. The country is faced with a more difficult international environment due to the desire of many nations to regain industrial sovereignty and the United States to hinder Chinese development. Investors grew more pessimistic about the country’s economic outlook.

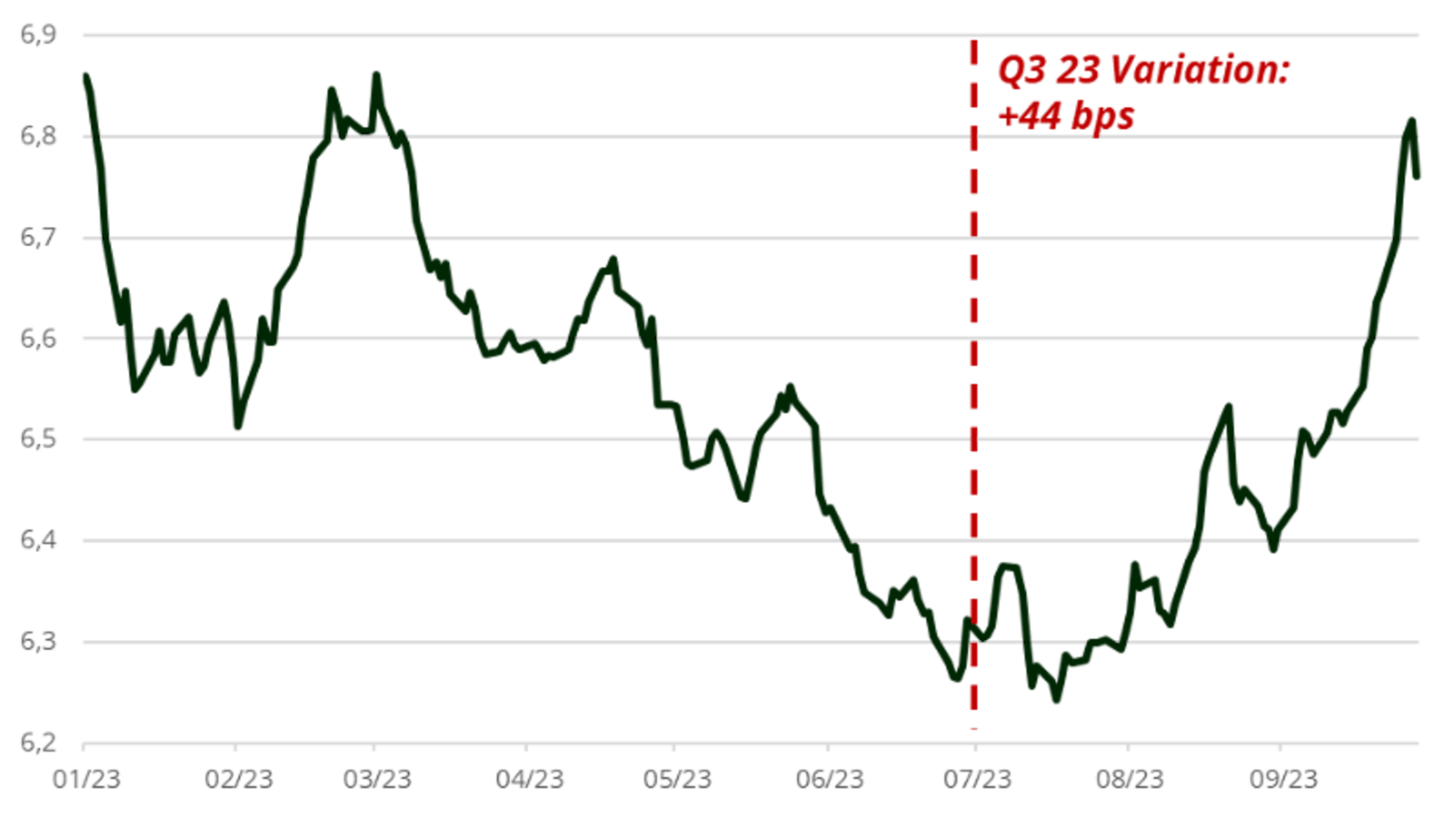

GBI-EM Index (Local sovereign debt index) - Yield Evolution

Sources: Carmignac, Bloomberg, 30/09/2023

Furthermore on FX, EM currencies continued to attract investors. Commodity exporter currencies and high carry currencies like those in Latin America remained appealing. Nevertheless, a selective approach is still required, keeping an eye out for balance of payments and inflation trajectories. As an example, the CLP has experienced a decline for three consecutive months due to the challenges encountered by the Banco Central de Chile in maintaining stable interest rates, particularly in light of the rapid decline in inflation within the Chilean economy.

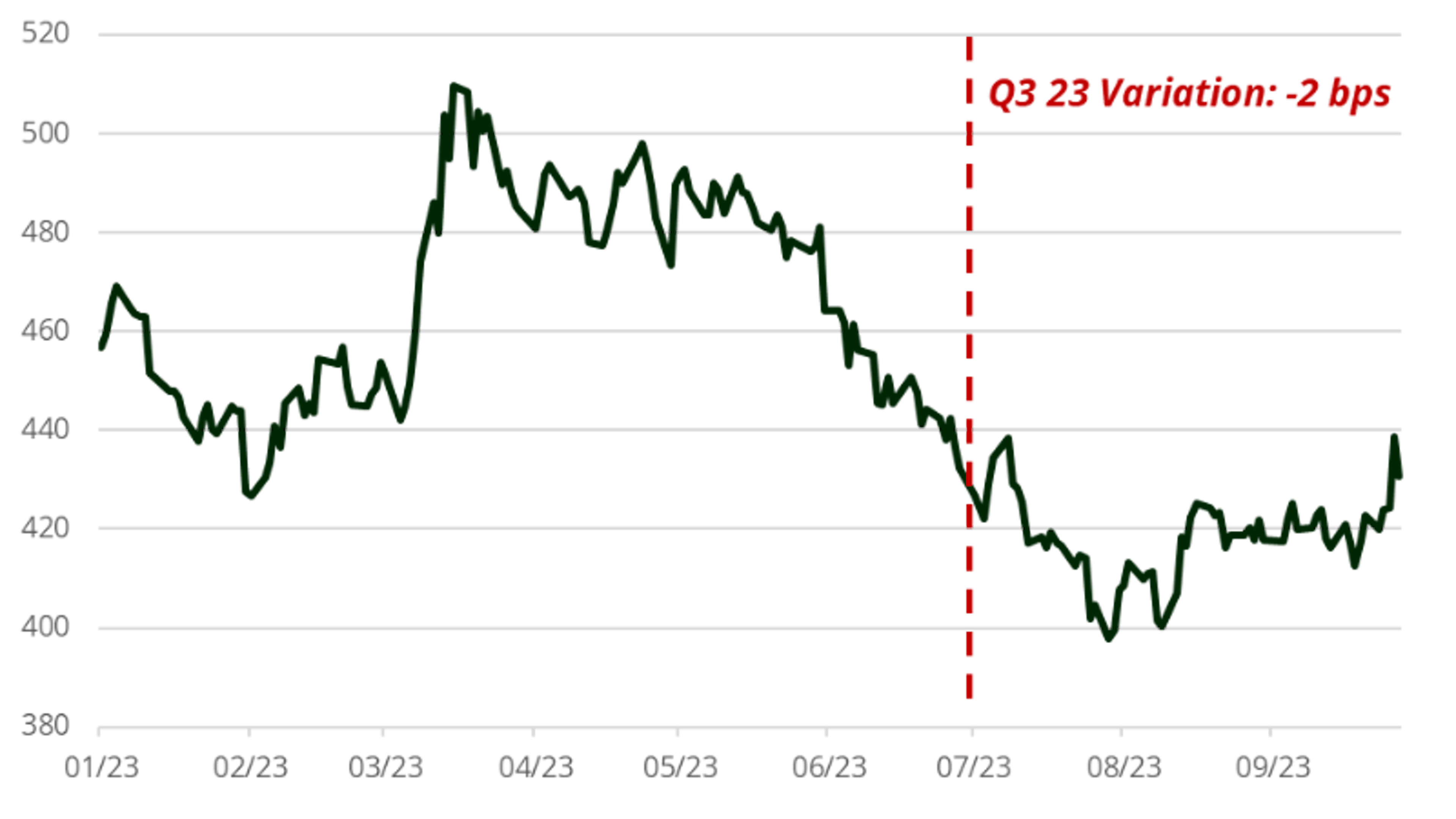

On sovereign credit, spreads remained stable over the period. Spreads were very tight in both the IG and HY spaces (distress names excluded) and the market kept a close eye on special situations such as in African countries. The sweet spot of this area remains in the BBs in which you can find the most attractive risk/reward opportunities.

J.P Morgan EMBIG diversified hedged EURO index (External sovereign debt index) - Spread

Sources: Carmignac, Bloomberg, 30/09/2023

What have we done in this context?

In this context we have mainly been impacted by our exposure to Local Rates in CZK, HUF, COP, MXN and CLP curves. The rise in US interest rates and the dollar, combined with the Chinese slowdown and rising inflation, have prompted us to reduce the risk in the portfolio. We notably reduced our exposure to the EMEA region, where valuations are not attractive as they were.

In the FX space we continue to enjoy the carry of EM FX currencies over the quarter. Nevertheless, on a risk management basis, we reduced our exposure to EM currencies and we continue to be selective and active in this segment. As an example, during the quarter we notably reduced our CZK exposure, which is directly impacted by oil imports. Following volatility peaks and increased in DM rates, we also increased our EUR exposure over the quarter.

On sovereign credit, we benefited from our exposure to the EMEA region, in particular through Romania. Lastly, over the period we increased on a tactical basis our exposure to Colombia as the country should benefit from the current trend on oil.

Outlook for the next months

Our view of recession and high rates is reflected in our portfolio construction, namely a large reduction of risky assets and a high level of CDS protections. We remain focused on duration with the view that a recession would force DM central banks to cut rates and thus enable further cuts in the EM world.

In Local Rates, we are closely monitoring EM Central banks to pursue their cutting cycles as the FED and ECB seem to have paused. We are ready to re-engage in countries which were among the most advanced in their rate hike cycle and in commodity exporters such as Colombia.

In Sovereign Credit, we continue to favour manufacturing countries that will benefit in the long term from the “nearshoring” phenomenon, i.e. the potential repatriation of production chains to closer and more stable countries (Romania, Poland, Mexico, etc.). Nevertheless, we remain cautious with protection against our HY names and will keep our positioning light and focused on the IG space.

Lastly, although we have reduced our global exposure to EM FX, we continue to favour a selection of currencies on a tactical/opportunist basis mainly in LATAM such as the Brazilian real and the Mexican peso.

Carmignac Portfolio EM Debt

Exploit fixed income opportunities across the entire emerging universeDiscover the fund pageCarmignac Portfolio EM Debt FW EUR Acc

- Empfohlene Mindestanlagedauer

- 3 Jahre

- Risikoskala*

- 3/7

- SFDR-Klassifizierung**

- Artikel 8

*Die Definition der Risikoskala finden Sie im KID/BIB (Basisinformationsblatt). Das Risiko 1 ist nicht eine risikolose Investition. Dieser Indikator kann sich im Laufe der Zeit verändern. **Die Offenlegungsverordnung (Sustainable Finance Disclosure Regulation - SFDR) 2019/2088 ist eine europäische Verordnung, die Vermögensverwalter dazu verpflichtet, ihre Fonds u. a. als solche zu klassifizieren: „Artikel 8“ - Förderung ökologischer und sozialer Eigenschaften; „Artikel 9“ - Investitionen mit messbaren Zielen nachhaltig machen; bzw. „Artikel 6“ - keine unbedingten Nachhaltigkeitsziele. Weitere Informationen finden Sie unter: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=de.

Hauptrisiken des Fonds

Kosten

- Einstiegskosten

- Wir berechnen keine Einstiegsgebühr.

- Ausstiegskosten

- Wir berechnen keine Ausstiegsgebühr für dieses Produkt.

- Verwaltungsgebühren und sonstige Verwaltungs- oder Betriebskosten

- 1,05% des Werts Ihrer Anlage pro Jahr. Hierbei handelt es sich um eine Schätzung auf der Grundlage der tatsächlichen Kosten des letzten Jahres.

- Erfolgsgebühren

- Für dieses Produkt wird keine erfolgsabhängige Provision berechnet.

- Transaktionskosten

- 0,57% des Werts Ihrer Anlage pro Jahr. Hierbei handelt es sich um eine Schätzung der Kosten, die anfallen, wenn wir die Basiswerte für das Produkt kaufen oder verkaufen. Der tatsächliche Betrag hängt davon ab, wie viel wir kaufen und verkaufen.

Performance

| Carmignac Portfolio EM Debt | 1.1 | -10.0 | 28.9 | 10.5 | 3.9 | -9.0 | 15.3 |

| Referenzindikator | 0.4 | -1.5 | 15.6 | -5.8 | -1.8 | -5.9 | 8.9 |

| Carmignac Portfolio EM Debt | + 3.8 % | + 5.2 % | + 5.5 % |

| Referenzindikator | + 2.7 % | + 0.4 % | + 1.8 % |

Quelle: Carmignac am 29. Nov 2024.

Wertentwicklungen der Vergangenheit lassen keine Rückschlüsse auf zukünftige Wertverläufe zu. Wertentwicklung nach Gebühren (keine Berücksichtigung von Ausgabeaufschlägen die durch die Vertriebsstelle erhoben werden können)

Aktuelle Analysen

Verschmelzung des „Flexible Allocation 2024“ mit dem „Flexible Bond“ von Carmignac Portfolio

Unsere Flaggschiff-Anleihestrategie: bester Fonds in Europa bei den Lipper Awards

Marketing-Anzeige. Bitte lesen Sie den KID /Prospekt bevor Sie eine endgültige Anlageentscheidung treffen. Dieses Dokument ist für professionelle Kunden bestimmt.

Diese Unterlagen dürfen ohne die vorherige Genehmigung der Verwaltungsgesellschaft weder ganz noch in Auszügen reproduziert werden. Diese Unterlagen stellen weder ein Zeichnungsangebot noch eine Anlageberatung dar. Diese Unterlagen stellen keine buchhalterische, rechtliche oder steuerliche Beratung dar und sollten nicht als solche herangezogen werden. Diese Unterlagen dienen ausschließlich zu Informationszwecken und dürfen nicht zur Beurteilung der Vorzüge einer Anlage in Wertpapieren oder Anteilen, die in diesen Unterlagen genannt werden, oder zu anderen Zwecken herangezogen werden. Die in diesen Unterlagen enthaltenen Informationen können unvollständig sein und ohne vorherige Mitteilung geändert werden. Sie entsprechen dem Stand der Informationen zum Erstellungsdatum der Unterlagen, stammen aus internen sowie externen, von Carmignac als zuverlässig erachteten Quellen und sind unter Umständen unvollständig. Darüber hinaus besteht keine Garantie für die Richtigkeit dieser Informationen. Dementsprechend wird die Richtigkeit und Zuverlässigkeit dieser Informationen nicht gewährleistet und jegliche Haftung im Zusammenhang mit Fehlern und Auslassungen (einschließlich der Haftung gegenüber Personen aufgrund von Nachlässigkeit) wird von Carmignac, dessen Niederlassungen, Mitarbeitern und Vertretern abgelehnt.

Wertentwicklungen der Vergangenheit lassen keine Rückschlüsse auf zukünftige Wertverläufe zu. Wertentwicklung nach Gebühren (keine Berücksichtigung von Ausgabeaufschlägen die durch die Vertriebsstelle erhoben werden können)

Die Rendite von Anteilen, die nicht gegen das Währungsrisiko abgesichert sind, kann infolge von Währungsschwankungen steigen oder fallen.

Die Bezugnahme auf bestimmte Werte oder Finanzinstrumente dient als Beispiel, um bestimmte Werte, die in den Portfolios der Carmignac-Fondspalette enthalten sind bzw. waren, vorzustellen. Hierdurch soll keine Werbung für eine Direktanlage in diesen Instrumenten gemacht werden, und es handelt sich nicht um eine Anlageberatung. Die Verwaltungsgesellschaft unterliegt nicht dem Verbot einer Durchführung von Transaktionen in diesen Instrumenten vor Veröffentlichung der Mitteilung. Die Portfolios der Carmignac-Fondspalette können ohne Vorankündigung geändert werden.

Der Verweis auf ein Ranking oder eine Auszeichnung, ist keine Garantie für die zukünftigen Ergebnisse des OGAW oder des Managers.

Risiko Skala von KID (Basisinformationsblatt). Das Risiko 1 ist nicht eine risikolose Investition. Dieser Indikator kann sich im Laufe der Zeit verändern. Die empfohlene Anlagedauer stellt eine Mindestanlagedauer dar und keine Empfehlung, die Anlage am Ende dieses Zeitraums zu verkaufen.

Morningstar Rating™ : © Morningstar, Inc. Alle Rechte vorbehalten. Die hierin enthaltenen Informationen: sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt; dürfen nicht vervielfältigt oder verbreitet werden; und deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Informationen entstehen.

Bei der Entscheidung, in den beworbenen Fonds zu investieren, alle Eigenschaften oder Ziele des beworbenen Fonds berücksichtigt werden sollten, wie sie in seinem Prospekt oder in den Informationen beschrieben sind. Der Zugang zu den Fonds kann für bestimmte Personen oder Länder Einschränkungen unterliegen. Diese Unterlagen sind nicht für Personen in Ländern bestimmt, in denen die Unterlagen oder die Bereitstellung dieser Unterlagen (aufgrund der Nationalität oder des Wohnsitzes dieser Person oder aus anderen Gründen) verboten sind. Personen, für die solche Verbote gelten, dürfen nicht auf diese Unterlagen zugreifen. Die Besteuerung ist von den jeweiligen Umständen der betreffenden Person abhängig. Die Fonds sind in Asien, Japan und Nordamerika nicht zum Vertrieb an Privatanleger registriert und sind nicht in Südamerika registriert. Carmignac-Fonds sind in Singapur als eingeschränkte ausländische Fonds registriert (nur für professionelle Anleger). Die Fonds wurden nicht gemäß dem „US Securities Act“ von 1933 registriert. Gemäß der Definition der US-amerikanischen Verordnung „US Regulation S“ und FATCA dürfen die Fonds weder direkt noch indirekt zugunsten oder im Namen einer „US-Person“ angeboten oder verkauft werden. Die Risiken, Gebühren und laufenden Kosten sind in den wesentlichen Anlegerinformationen (Basisinformationsblatt, KID) beschrieben. Die wesentlichen Anlegerinformationen müssen dem Zeichner vor der Zeichnung ausgehändigt werden. Der Zeichner muss die wesentlichen Anlegerinformationen lesen. Anleger können einen teilweisen oder vollständigen Verlust ihres Kapitals erleiden, da das Kapital der Fonds nicht garantiert ist. Die Fonds sind mit dem Risiko eines Kapitalverlusts verbunden. Die Verwaltungsgesellschaft kann den Vertrieb in Ihrem Land jederzeit einstellen.

Carmignac Portfolio bezieht sich auf die Teilfonds der Carmignac Portfolio SICAV, einer Investmentgesellschaft luxemburgischen Rechts, die der OGAW-Richtlinie oder AIFM- Richtlinie entspricht.Bei den Fonds handelt es sich um Investmentfonds in der Form von vertraglich geregeltem Gesamthandseigentum (FCP), die der OGAW-Richtlinie nach französischem Recht entsprechen.

Für Deutschland: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.de zur Verfügung und sind auf Anforderung bei der Verwaltungsgesellschaft bzw. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz 6.

- Für Osterreich: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.at zur Verfügung und sind auf Anforderung bei der Erste Bank der österreichischen Sparkassen AG OE 01980533/ Produktmanagement Wertpapiere, Petersplatz 7, 1010 Wien, erhältlich. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz.

- In der Schweiz: die Prospekte, KID und Jahresberichte stehen auf der Website www.carmignac.ch zur Verfügung und sind bei unserem Vertreter in der Schweiz erhältlich, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Die Zahlungsdienst ist die CACEIS Bank, Montrouge, Zweigniederlassung Nyon / Schweiz Route de Signy 35, 1260 Nyon. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz 6.