Carmignac Merger Arbitrage : T1 2024 - La Lettre des Gérants

Dans la perspective d’une baisse des taux par les banques centrales, les marchés action ont continué leur rallye au premier trimestre 2024. L’Eurostoxx et le S&P 500 ont ainsi affiché une hausse de 12.9% et 10.6% respectivement. En revanche, le début d’année a été plus contrasté pour les marchés obligataires avec, aux US, un segment High Yield (Iboxx Liquid HY) en hausse de 1.3% mais un segment Investment Grade (Iboxx Liquid IG) en baisse de 0.7%. S’agissant de la stratégie de Merger Arbitrage, nos fonds CMA et CMAP ont dégagé respectivement une performance de +0.92% et +0.89% au cours du 1er trimestre 2024 alors que l’indice Credit Suisse Merger Arbitrage Liquid affiche une baisse de 0.5% sur la même période.

Analyse de la performance

On notera d’abord que l’essentiel de notre performance trimestrielle a été réalisée au cours du dernier mois. En effet, si les deux premiers mois de l’année ont été sans réelle tendance pour notre stratégie, le mois de mars a en revanche bénéficié d’un bon moteur de performance avec la finalisation d’un grand nombre d’opérations. Parmi les plus importantes, on peut citer le rachat de Splunk par Cisco pour 28Md$, celui de Karuna Therapeutics par Bristol-Myers Squibb pour 11Md$ ou celui de Sovos Brands par Campbell Soup pour 3Md$. Au total, c’est près de 21 opérations qui ont été finalisées en mars, contre 7 seulement en février. Une fois ces opérations clôturées et payées, le capital redéployé sur les autres opérations toujours en cours a eu pour effet un resserrement de certaines décotes comme celles sur les transactions Pioneer Natural Resources, Hess et Cerevel Therapeutics.

En ce début d’année, le risque antitrust représente la principale source de volatilité des décotes de Merger Arbitrage.

Ainsi, en janvier, la justice américaine a décidé de bloquer le rachat de la compagnie aérienne Spirit Airlines par JetBlue Airways pour 3.6Md$, ce qui a entrainé une baisse de 60% des actions de la cible. Le même mois, Amazon a retiré son offre d’achat sur iRobot sous la pression des autorités de la concurrence en Europe et aux US, entrainant une baisse de 65% des actions du fabricants de robots aspirateurs.

Si nous n’étions pas investis sur la première opération compte tenu du risque élevé de perte en capital, nous avions en revanche une petite exposition sur la seconde qui, malgré les risques d’échec, présentait un rendement très attractif.

Le mois de mars a toutefois été plus favorable à certains dossiers sur lesquels pesait un risque antitrust. Ainsi, Brookfield AM a enfin obtenu l’approbation des EAU pour son acquisition de Network International. Le rachat de Olink par Thermo Fischer Scientific a reçu l’accord de l’autorité antitrust islandaise ainsi que celui du ministère des affaires étrangères de Suède. Après de longs mois d’incertitude, Japan Investment Corp a finalement eu l’autorisation de retirer son dossier d’approbation auprès de l’agence antitrust chinoise, ce qui lui a permis de lancer officiellement son offre sur JSR. Cette dernière opération a d’ailleurs été l’un des principaux contributeurs à notre performance trimestrielle.

Plusieurs belles surenchères sont à signaler au cours de ce 1er trimestre.

En janvier, la société suédoise de services informatiques Pagero Group a fait l’objet d’une bataille entre trois acteurs du secteurs (Avalara, Thomson Reuters, Vertex) qui s’est traduite par une amélioration des termes de l’offre de près de 39%. En février, la société de transport maritime CMA CGM a vu son offre sur la société britannique de services logistiques Wincanton contrée par une offre supérieure de 37% proposée par l’américain GXO Logistics. Enfin, toujours au Royaume-Uni, l’équipementier Spirent Communications est convoité par deux acteurs du secteur, Keysight Technologies et Viavi Solutions. Les actions de la cible ont grimpé de 12% par rapport aux termes de la première offre au cours du mois de mars. Notre processus d’investissement nous a permis d’identifier Pagero Group et Spirent Communications comme des situations avec potentialité de surenchère. Ces deux positions ont ainsi contribué positivement à la performance de nos fonds au cours du 1er trimestre 2024.

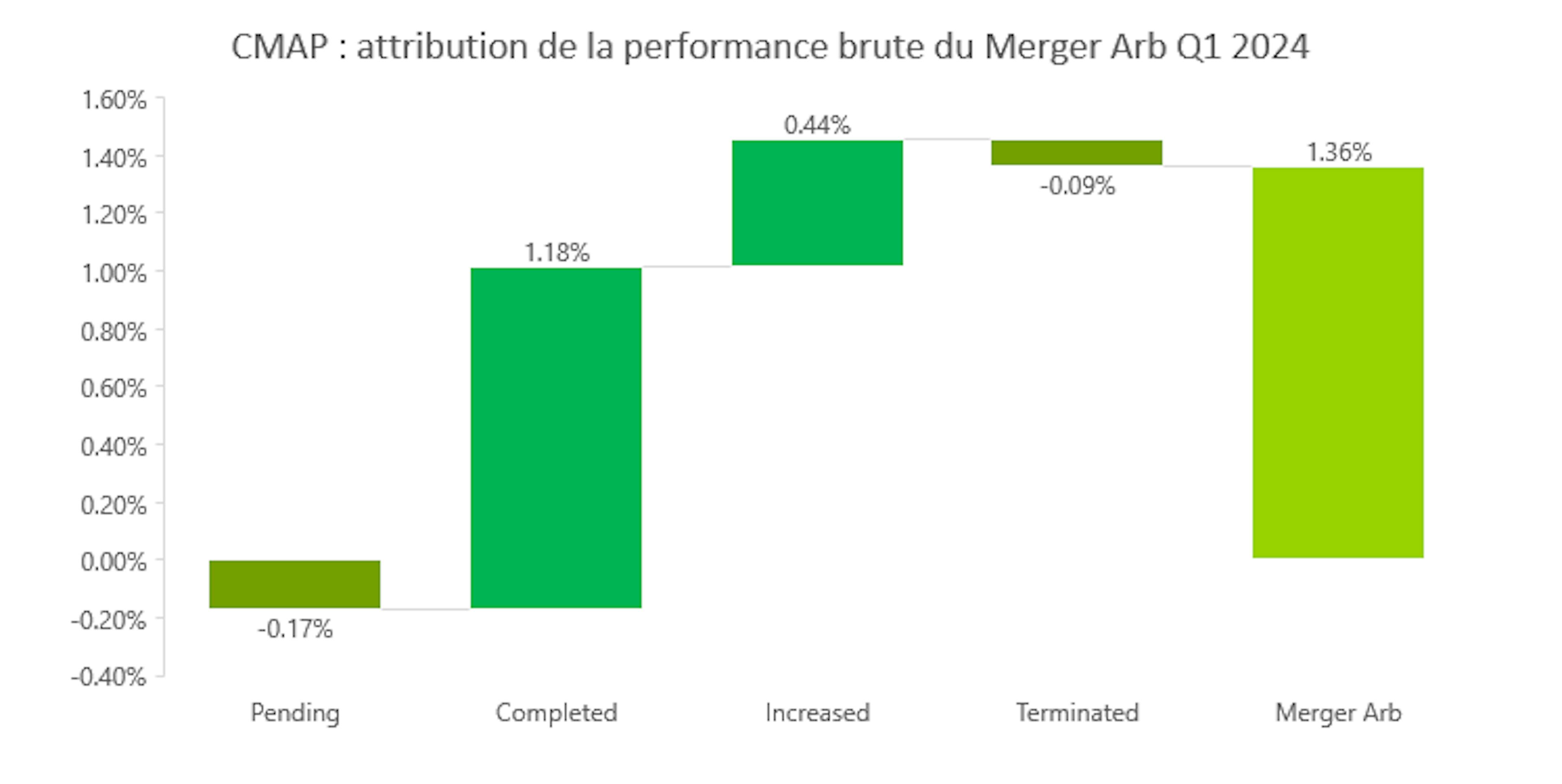

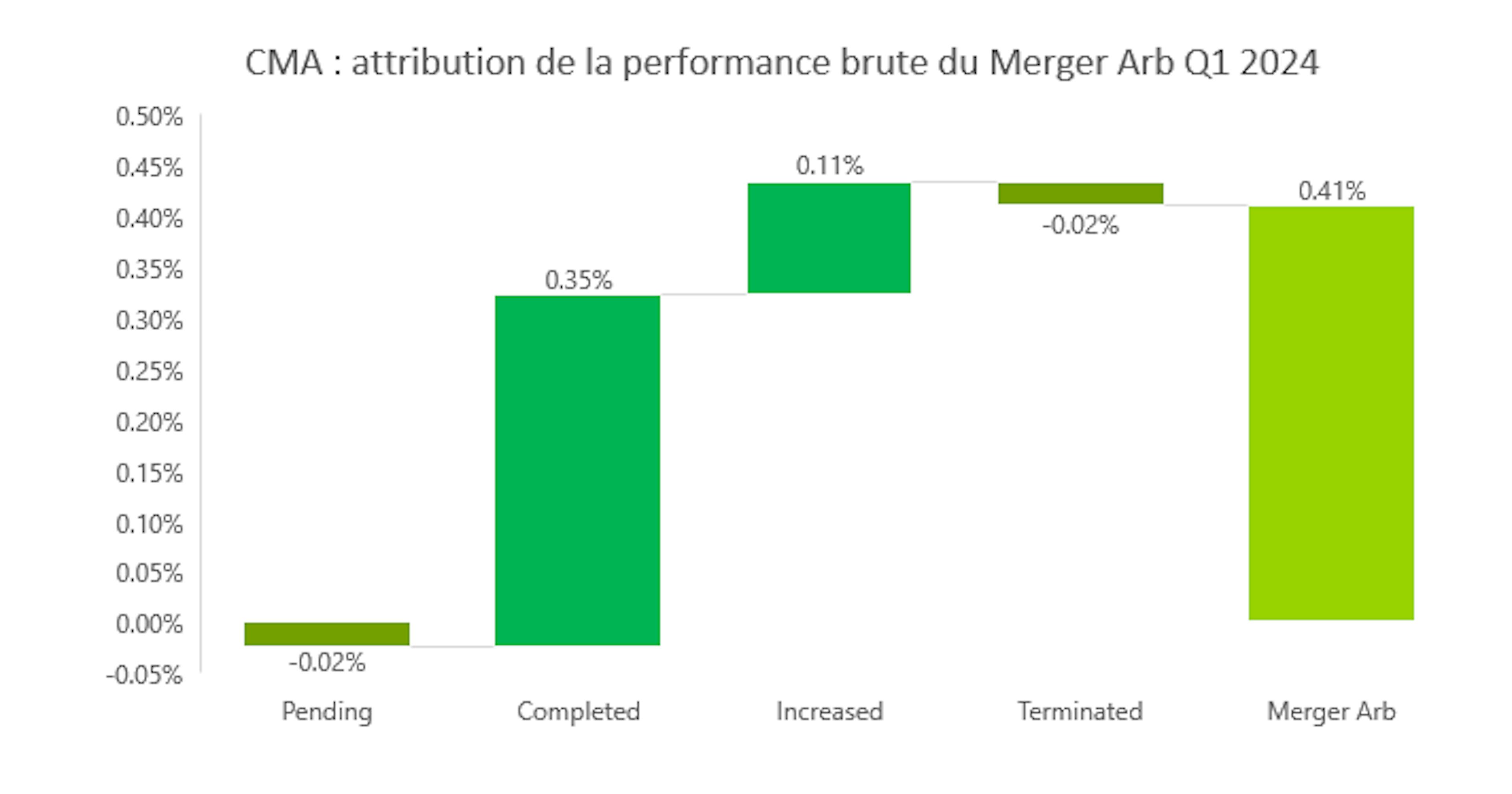

Une autre façon de décomposer la performance du fonds consiste à regarder le statut de l’opération à la fin de la période. En effet, une offre d’achat peut être soit :

- « Pending » : l’opération n’est pas encore finalisée car toutes les conditions suspensives n’ont pas encore été levées.

- « Completed » : l’opération s’est finalisée selon les termes initiaux.

- « Increased » : l’acquéreur a augmenté son prix ou une tierce partie est intervenue avec une offre supérieure.

- « Terminated » : l’opération a échoué.

Avec cette méthodologie, on obtient le tableau suivant d’attribution de la performance locale brute de l’exposition Merger Arbitrage du fonds (avant frais de gestion) :

Dans cette attribution de performance, on retrouve que le principal moteur de la performance a été la finalisation d’un grand nombre d’opérations en portefeuille au cours du mois de mars. Compte tenu de la volatilité accrue de certaines décotes sur lesquelles pèsent un risque antitrust comme Capri ou Olink, la catégorie « Pending » contribue négativement à la performance au cours du trimestre. On note aussi la bonne contribution des situations de surenchères (Pagero Group et Spirent Communications) ainsi que le faible impact de l’impact de l’échec d’iRobot.

L’environnement M&A

La bonne nouvelle de ce début d’année est la poursuite du bon momentum de l’activité M&A observé depuis le 4ème trimestre 2023.

En effet, 92 nouvelles opérations éligibles à notre portefeuille ont été annoncées au cours du 1er trimestre 2024, ce qui représente une hausse de 10% par rapport au trimestre précédent et une hausse de 48% par rapport à la même période l’an dernier.

Deux faits importants sont à souligner :

Premièrement, de manière assez inattendue, l’Europe est le principal moteur de cette

croissance : 29 opérations ont été annoncées en Europe, ce qui marque une hausse de 93% par rapport à la même période l’an dernier. Le Royaume-Uni représente à lui seul plus de la moitié des opérations annoncées en Europe au cours du 1er trimestre 2024. La faiblesse de la devise locale combinée à une valorisation attractive du marché action rendent en effet le Royaume-Uni particulièrement intéressant pour les investisseurs étrangers.Deuxièmement, le retour des méga-deals se confirme avec 8 nouvelles opérations de plus de 10Md$ annoncées au cours du trimestre, soit une hausse de 33% par rapport au trimestre précédent et à la même période l’an dernier. Cette reprise concerne tous les secteurs de l’économie, la technologie bien sûr mais aussi les services financiers, la santé, la consommation ou l’énergie. Pour la cible comme pour l’acquéreur, les méga-deals représentent toujours, par leur difficulté de mise en œuvre, un risque stratégique et financier important. C’est la raison pour laquelle nous pensons que le retour de ce genre d’opérations structurantes marque réellement le regain de confiance des dirigeants d’entreprise, qui devrait un des moteurs de la reprise du cycle de l’activité M&A à moyen terme.

Nous pensons que l’année 2024 devrait être un bon millésime pour l’activité M&A. En effet, l’étude historique de l’activité M&A montre que, si on observe une certaine cyclicité, les phases de repli d’activité sont plutôt de courte durée en moyenne et, pour l’année en cours, les moteurs de la reprise sont déjà là :

- Approche de la fin du cycle de hausse des taux qui devrait amener une certaine visibilité aux dirigeants d’entreprise.

- Retour des méga-deals dans la plupart des secteurs économiques.

- Basculement sectoriel de l’activité M&A vers « l’ancienne économie » portée notamment par la transition énergétique.

- Nouvelle réglementation au Japon concernant le droit boursier dont l’objectif est de favoriser l’ouverture du marché à l’activité M&A.

- Part plus importante des acteurs stratégiques par rapport aux acteurs financiers davantage pénalisés jusqu’à présent par les taux élevés.

- Dans certains secteurs comme la Technologie et la Santé, la croissance externe fait structurellement partie intégrante des modèles de développement.

Carmignac Portfolio Merger Arbitrage Plus I EUR Acc

- Durée minimum de placement recommandée

- 3 ans

- Indicateur de risque*

- 3/7

- Classification SFDR**

- Article 8

*Echelle de risque du KID (Document d’Informations Clés). Le risque 1 ne signifie pas un investissement sans risque. Cet indicateur pourra évoluer dans le temps. **Le Règlement SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 est un règlement européen qui demande aux gestionnaires d’actifs de classer leurs fonds parmi notamment ceux dits : « Article 8 » qui promeuvent les caractéristiques environnementales et sociales, « Article 9 » qui font de l’investissement durable avec des objectifs mesurables, ou « Article 6 » qui n'ont pas nécessairement d'objectif de durabilité. La classification SFDR des Fonds peut évoluer dans le temps. Pour plus d’informations, visitez : https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=fr.

Principaux risques du Fonds

Frais

- Coûts d'entrée

- Nous ne facturons pas de frais d'entrée.

- Coûts de sortie

- Nous ne facturons pas de frais de sortie pour ce produit.

- Frais de gestion et autres frais administratifs et d’exploitation

- 1,11% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière.

- Commissions liées aux résultats

- 20,00% max. de la surperformance lorsqu'elle est constituée et excède le High-Water Mark. Le montant réel varie en fonction de la performance de votre investissement. L'estimation des coûts agrégés ci-dessus inclut la moyenne des 5 dernières années, ou depuis la création du produit si celui-ci a moins de 5 ans.

- Coûts de transaction

- 0,84% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons.

Performances

| Carmignac Portfolio Merger Arbitrage Plus | 3.2 |

| Carmignac Portfolio Merger Arbitrage Plus | + 2.9 % | - | + 3.5 % |

Source : Carmignac au 31 oct. 2024.

Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur).

Carmignac Portfolio Merger Arbitrage I EUR Acc

- Durée minimum de placement recommandée

- 3 ans

- Indicateur de risque*

- 2/7

- Classification SFDR**

- Article 8

*Echelle de risque du KID (Document d’Informations Clés). Le risque 1 ne signifie pas un investissement sans risque. Cet indicateur pourra évoluer dans le temps. **Le Règlement SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 est un règlement européen qui demande aux gestionnaires d’actifs de classer leurs fonds parmi notamment ceux dits : « Article 8 » qui promeuvent les caractéristiques environnementales et sociales, « Article 9 » qui font de l’investissement durable avec des objectifs mesurables, ou « Article 6 » qui n'ont pas nécessairement d'objectif de durabilité. La classification SFDR des Fonds peut évoluer dans le temps. Pour plus d’informations, visitez : https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=fr.

Principaux risques du Fonds

Frais

- Coûts d'entrée

- Nous ne facturons pas de frais d'entrée.

- Coûts de sortie

- Nous ne facturons pas de frais de sortie pour ce produit.

- Frais de gestion et autres frais administratifs et d’exploitation

- 0,62% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière.

- Commissions liées aux résultats

- 20,00% lorsque la classe d'action surperforme l'indicateur de référence pendant la période de performance. Elle sera également dûe si la classe d'actions a surperformé l'indicateur de référence mais a enregistré une performance négative. La sous-performance est récupérée pendant 5 ans. Le montant réel variera en fonction de la performance de votre investissement. L'estimation des coûts agrégés ci-dessus inclut la moyenne sur les 5 dernières années, ou depuis la création du produit si elle est inférieure à 5 ans.

- Coûts de transaction

- 0,30% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons.

Performances

| Carmignac Portfolio Merger Arbitrage | 2.7 |

| Carmignac Portfolio Merger Arbitrage | + 3.5 % | - | + 3.6 % |

Source : Carmignac au 31 oct. 2024.

Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur).

Articles associés

Nos stratégies « Merger Arbitrage » remportent le prix du « Meilleur lancement de Fonds »

Le prix du meilleur Fonds alternatif ESG revient à Carmignac

COMMUNICATION PUBLICITAIRE. Veuillez vous référer au KID/prospectus avant de prendre toute décision finale d’investissement. Ce document est destiné à des clients professionnels.

Le présent document ne peut être reproduit en tout ou partie, sans autorisation préalable de la Société de gestion. Il ne constitue ni une offre de souscription ni un conseil en investissement. Ce document n’est pas destiné à fournir, et ne devrait pas être utilisé pour des conseils comptables, juridiques ou fiscaux. Il vous est fourni uniquement à titre d’information et ne peut être utilisé par vous comme base pour évaluer les avantages d’un investissement dans des titres ou participations décrits dans ce document ni à aucune autre fin. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis. Elles se rapportent à la situation à la date de rédaction et proviennent de sources internes et externes considérées comme fiables par Carmignac, ne sont pas nécessairement exhaustives et ne sont pas garanties quant à leur exactitude. À ce titre, aucune garantie d’exactitude ou de fiabilité n’est donnée et aucune responsabilité découlant de quelque autre façon pour des erreurs et omissions (y compris la responsabilité envers toute personne pour cause de négligence) n’est acceptée par Carmignac, ses dirigeants, employés ou agents.

Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur).

Le rendement peut évoluer à la hausse comme à la baisse en raison des fluctuations des devises, pour les actions qui ne sont pas couvertes contre le risque de change.

La référence à certaines valeurs ou instruments financiers est donnée à titre d’illustration pour mettre en avant certaines valeurs présentes ou qui ont été présentes dans les portefeuilles des Fonds de la gamme Carmignac. Elle n’a pas pour objectif de promouvoir l’investissement en direct dans ces instruments, et ne constitue pas un conseil en investissement. La Société de Gestion n'est pas soumise à l'interdiction d'effectuer des transactions sur ces instruments avant la diffusion de la communication. Les portefeuilles des Fonds Carmignac sont susceptibles de modification à tout moment.

La référence à un classement ou à un prix ne préjuge pas des classements ou des prix futurs de ces OPC ou de la société de gestion.

La durée minimum de placement recommandée équivaut à une durée minimale et ne constitue pas une recommandation de vente à la fin de ladite période.

Morningstar Rating™ : © Morningstar, Inc. Tous droits réservés. Les informations du présent document : -appartiennent à Morningstar et / ou ses fournisseurs de contenu ; ne peuvent être reproduites ou diffusées ; ne sont assorties d'aucune garantie de fiabilité, d'exhaustivité ou de pertinence. Ni Morningstar ni ses fournisseurs de contenu ne sont responsables des préjudices ou des pertes découlant de l'utilisation desdites informations.

L’accès au Fonds peut faire l’objet de restriction à l’égard de certaines personnes ou de certains pays. Le présent document ne s’adresse pas aux personnes relevant d’une quelconque juridiction où (en raison de la nationalité ou du domicile de la personne ou pour toute autre raison) ce document ou sa mise à disposition est interdit(e). Les personnes auxquelles s’appliquent de telles restrictions ne doivent pas accéder à ce document. La fiscalité dépend de la situation de chaque personne. Les fonds ne sont pas enregistrés à des fins de distribution en Asie, au Japon, en Amérique du Nord et ne sont pas non plus enregistrés en Amérique du Sud. Les Fonds Carmignac sont immatriculés à Singapour sous la forme d’un fonds de placement de droit étranger réservé aux seuls clients professionnels. Les Fonds ne font l’objet d’aucune immatriculation en vertu du US Securities Act de 1933. Le fonds ne peut être proposé ou vendu, directement ou indirectement, au bénéfice ou pour le compte d’une « US person » au sens de la réglementation S américaine et du FATCA.

La décision d’investir dans le(s) fonds promu(s) devrait tenir compte de toutes ses caractéristiques et de tous ses objectifs, tels que décrits dans son prospectus. Les risques et frais relatifs aux Fonds sont décrits dans le KID (Document d’informations clés). Le KID doit être tenu à disposition du souscripteur préalablement à la souscription. Le souscripteur doit prendre connaissance du KID. Les investisseurs peuvent perdre tout ou partie de leur capital, attendu que les Fonds n’offrent pas de garantie de capital. Tout investissement dans les Fonds comporte un risque de perte de capital.

Carmignac Portfolio désigne les compartiments de la SICAV Carmignac Portfolio, société d’investissement de droit luxembourgeois conforme à la directive OPCVM. Les Fonds sont des fonds communs de placement de droit français conformes à la directive OPCVM ou AIFM. La société de gestion peut décider à tout moment de cesser la commercialisation dans votre pays.

En Suisse : Le prospectus, KID, et les rapports annuels des Fonds sont disponibles sur le site www.carmignac.ch et auprès de notre représentant en Suisse (Switzerland) S.A., Route de Signy 35, P.O. Box 2259, CH-1260 Nyon. Le Service de Paiement est CACEIS Bank, Montrouge, succursale de Nyon / Suisse Route de Signy 35, 1260 Nyon. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée "Résumé des droits des investisseurs".

En France : Le prospectus, les KID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.fr, ou sur demande auprès de la Société de gestion. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée "Résumé des droits des investisseurs"

Au Luxembourg : Le prospectus, les KID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.lu, ou sur demande auprès de la Société de gestion. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée "Résumé des droits des investisseurs".