![[Main Media] [Funds Focus] Bridge](https://carmignac.imgix.net/uploads/article/0001/02/26ad7f7eb70cc9f1137127c5b230d8042189f9e1.jpeg?auto=format%2Ccompress&crop=faces&fit=crop&w=3840)

Carmignac Absolute Return Europe : La Lettre des Gérants

Chers investisseurs,

Le quatrième trimestre a été le premier trimestre complet en tant que nouveaux gérants du fonds Carmignac Absolute Return Europe. Au cours du dernier trimestre, la performance du Fonds (part A EUR Acc) a été de +2,44%, tandis que pour l'année civile, le Fonds a enregistré une performance de +0,01%.

Le dernier trimestre de l'année s'est avéré être une période d'extrême volatilité pour les marchés dans toutes les catégories d'actifs, en grande partie en raison de facteurs macroéconomiques, notamment la communication de la politique des banques centrales et les données relatives à l'inflation. L'accélération de la pression vendeuse qui a débuté en juillet a permis au mois d'octobre d'enregistrer les pires performances de l'année sur les marchés. Cette situation s'explique par une combinaison toxique : les rendements obligataires ont temporairement franchi la barre des 5%, un niveau jamais atteint depuis 2007, les données macroéconomiques en Europe se sont affaiblies et les tensions géopolitiques au Moyen-Orient se sont intensifiées. En novembre, la situation a commencé à changer, car les données relatives à l'inflation ont commencé à montrer une baisse significative. Cette baisse a été suffisamment importante pour catalyser une chute de 65 points de base du rendement à 10 ans aux États-Unis, soit la plus forte baisse en un jour depuis 2008. Cela a conduit les investisseurs à penser que la Réserve fédérale (Fed) et les autres banques centrales en avaient fini avec les hausses de taux, et il s'en est suivi un resserrement significatif des spreads de crédit et un rallye très rotationnel des actions, alimenté par une couverture agressive des positions à découvert. Cette hausse s'est poursuivie jusqu'en décembre, alors que les données sur l'inflation continuaient de surprendre à la baisse, faisant chuter les rendements obligataires en dessous de 4%, soit au niveau où ils se trouvaient en février, et poussant les prix des actions à la hausse.

Le quatrième trimestre a été le premier trimestre complet pour nous en tant que nouveaux gérants du Fonds et nous sommes heureux de pouvoir annoncer trois mois consécutifs de rendements positifs dans des conditions de marché incroyablement volatiles et difficiles. En octobre, nous avons réalisé une performance positive de +94 points de base pendant la période de repli du marché, grâce à la contribution très positive de notre portefeuille de positions à découvert et de nos couvertures de portefeuille. En novembre, face à l'amélioration de la situation de l'inflation, nous avons dû apporter des changements significatifs au portefeuille, en couvrant les positions à découvert et en ajoutant des positions longues sur des titres qui, selon nous, bénéficieraient de la baisse des taux et de l'amélioration du sentiment du marché, ce qui nous a permis de passer d'une position légèrement à découvert à une position nette longue. Cette évolution a été réalisée en augmentant l'exposition aux secteurs de l'industrie, de la technologie, de l'Immobilier et de la construction. En décembre, la tendance s'est poursuivie, les marchés actions continuant à se redresser pour atteindre de nouveaux sommets, après que la FED a indiqué que le cycle de resserrement des taux était terminé et que la prochaine mesure politique consisterait à réduire les taux d'intérêt.

En ce qui concerne le portefeuille, les secteurs de l'industrie, de la technologie, des services de communication et des matériaux sont ceux qui ont le plus contribué à son évolution positive au cours du trimestre. Tous les secteurs de notre portefeuille ont dégagé une performance positive au cours du trimestre, à l'exception du secteur de la santé, qui a été un peu en retrait. Au niveau des actions, nos plus grands gagnants et perdants ont été :

Gagnants - une combinaison de positions « long » et « short »

- Microsoft Long - chiffres positifs et bénéficiaire clé du thème de l'intelligence artificielle (AI).

- ASML Long - bénéficiaire du repositionnement de l'industrie des semi-conducteurs.

- Meta Long - amélioration de la croissance du chiffre d'affaires et des marges.

- Position « Short » sur un fournisseur allemand de services de la santé - impact négatif potentiel des médicaments GLP-1.

Perdants - principalement des positions « short » impactées par le rallye de couverture des positions courtes

- Position « Short » sur un fournisseur d’équipements semi-conducteurs suisse - amélioration du sentiment malgré une valorisation stratosphérique.

- MedTech suisse - couverture des positions à découvert.

- Position à découvert sur les technologies de la consommation - reprise malgré des chiffres décevants.

- Prada - sentiment négatif sur le luxe et les dépenses des consommateurs chinois.

Les marchés ont été très actifs jusqu'à la fin de l'année et envisagent désormais un scénario "Goldilocks" prévoyant des baisses de taux significatives pour 2024 ainsi qu'un atterrissage en douceur. Ce scénario repose sur l'anticipation d'une nouvelle baisse de l'inflation, du maintien d'un taux d'emploi relativement élevé et de l'absence de récession.

Bien qu'il soit très probable qu'il y ait des baisses de taux d'intérêt en 2024, nous pensons que l'optimisme est trop élevé et prématuré. Par conséquent, à court terme, nous pensons qu'il y a une possibilité de déception concernant le calendrier de l'assouplissement monétaire et les premières baisses de taux. Dans le même temps, les données économiques continuent de se détériorer, l'impact des précédentes hausses importantes des taux d'intérêt commençant enfin à se répercuter sur l'économie. Même l'économie américaine, très résistante, voit l'activité industrielle s'essouffler avec des données sur les nouvelles commandes en baisse. De même, les données européennes suggèrent que nous pourrions revenir à une période de croissance nulle, voire de déflation pure et simple.

Même si un nouveau cycle de baisse des taux d'intérêt devait soutenir une reprise économique en 2024, les effets positifs pourraient ne pas se manifester avant le second semestre de l'année et l'ampleur des baisses de taux d'intérêt sera déterminée par le rythme du ralentissement économique, ce qui constitue un risque pour les perspectives de bénéfices ; il est donc important d'être vigilant quant aux raisons pour lesquelles les taux finiront par être abaissés. Si elles sont uniquement motivées par une baisse des prévisions d'inflation alors que les prévisions de croissance économique restent stables, il est clair que les marchés le percevront positivement et, au pire, le risque pourrait être une consolidation à court terme après une fin d'année 2023 solide. Toutefois, si les baisses de taux interviennent en raison d'une nouvelle détérioration des données économiques et d'un affaiblissement des perspectives de bénéfices des entreprises, le risque pour les marchés est, selon nous, orienté à la baisse, en particulier à court terme.

Actuellement, les données sont mitigées, les indicateurs économiques sont faibles, mais jusqu'à présent, les bénéfices des entreprises ont raisonnablement bien résisté. Par conséquent, nous pensons que les annonces de bénéfices des entreprises pour l'exercice 2023, accompagnées de perspectives pour l'exercice 2024, constitueront un catalyseur pour les marchés et la manière dont les actions seront négociées au cours des semaines et des mois à venir. Ainsi, à court terme, nous sommes favorables à une réduction tactique de nos expositions nettes en capturant une partie des gains récents réalisés par les actions lors de la reprise de novembre-décembre et en ajoutant à notre portefeuille d'actions à découvert. Par ailleurs, début janvier, nous assisterons à quelques conférences de grandes entreprises, au cours desquelles nous aurons l'occasion de rencontrer plusieurs sociétés européennes, ce qui devrait nous aider à nous former une opinion plus solide sur les thèmes et les positions de titres individuels.

Pour l'ensemble de l'année, 2024 devrait être une année plus "normale". Après 2 ou 3 ans d'épidémies, de guerres et d'interventions sans précédent des banques centrales et des gouvernements, qui ont collectivement désynchronisé de nombreuses industries de leurs cycles normaux (perturbations de la chaîne d'approvisionnement, corrections des stocks, etc. ), enfin, en 2024, les cycles devraient recommencer à s'aligner sur des tendances plus historiques. Cette évolution devrait être positive, car elle devrait accroître la visibilité, non seulement pour la gestion des entreprises, mais aussi pour nous en tant qu'investisseurs. Cela dit, nous devons être conscients que 2024 pourrait encore être une année de nouvelles turbulences dues à la fluctuation des fondamentaux économiques, au rythme des baisses de taux, ainsi qu'à un risque géopolitique accru en raison de la multiplication des conflits militaires et des nombreuses élections, qui pourraient conduire à des changements de politique des gouvernements, dans une grande partie du monde.

Malgré certains risques à court terme et les divers défis à relever pour 2024, nous sommes très optimistes quant aux perspectives d'une stratégie Equity Long/Short comme la nôtre pour l'année à venir. Les investisseurs et les responsables de l'allocation d'actifs ont dû traverser une longue période d'incertitude et de volatilité élevée, causée par des événements extrêmes (Covid et guerres) et par les interventions sans précédent des banques centrales qui ont suivi. Ces événements ont provoqué des déséquilibres considérables sur les marchés financiers, entraînant des flux importants entre les classes d'actifs, qui devraient se normaliser dorénavant. Par conséquent, si les taux ont maintenant atteint leur maximum et qu'ils ont tendance à baisser, cela devrait être très favorable aux marchés actions en tant que classe d'actifs et une fois que la perspective et la voie de la reprise économique auront été définies, sous l'impulsion de tendances structurelles telles que la délocalisation, la démondialisation, l'intelligence artificielle et bien d'autres, cela devrait créer un environnement propice à la sélection de titres.

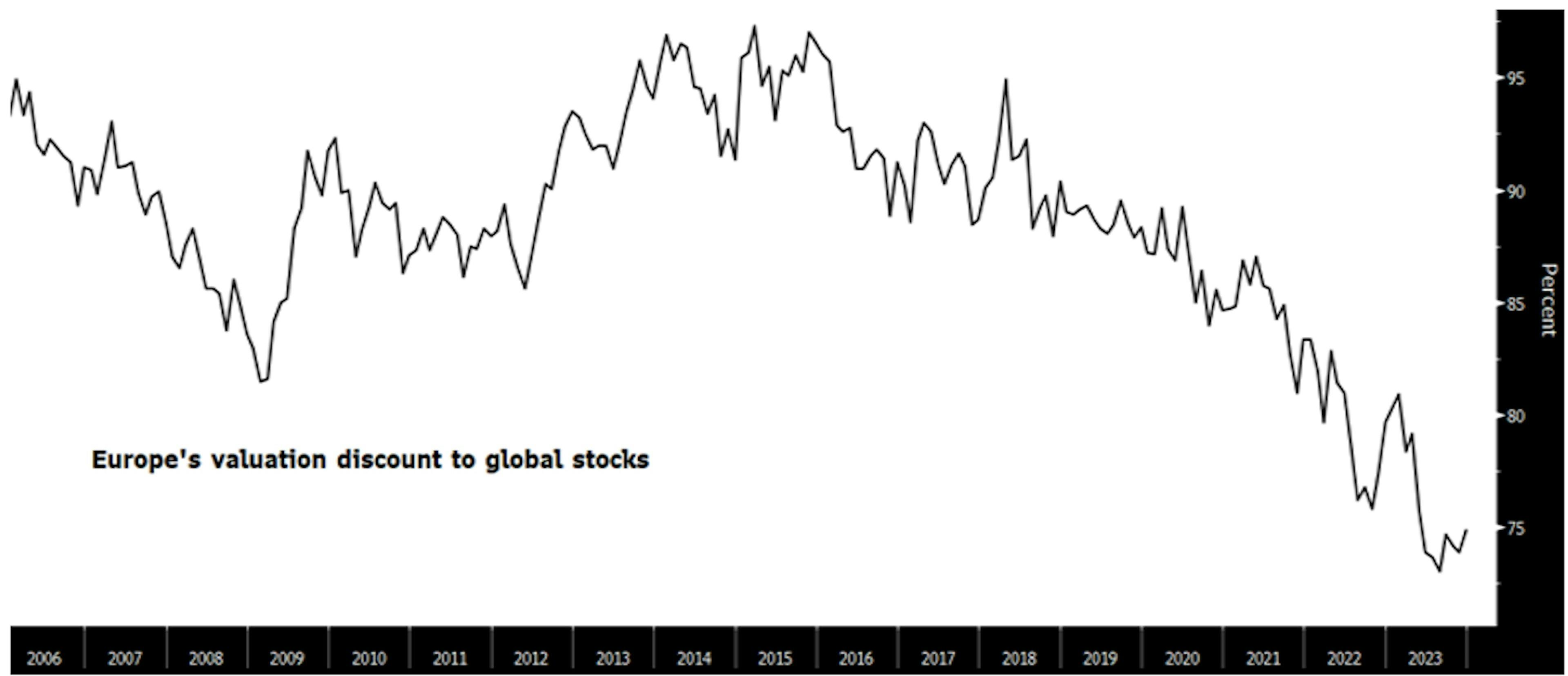

Nous pensons que de nombreuses tendances structurelles dans les secteurs de la technologie (IA) et de la santé (GLP1) continueront de dominer et que ce sont des secteurs que nous continuerons d'apprécier et auxquels nous chercherons à nous exposer. Dans le même temps, nous pensons que plusieurs tendances très intéressantes vont émerger en Europe. Alors que les actions européennes se sont souvent comportées avec une décote par rapport aux autres marchés actions, comme c'est encore le cas après la crise (les actions britanniques en particulier), la baisse des taux et la reprise qui se profile à l'horizon devraient offrir de nombreuses opportunités. Par conséquent, une fois que nous aurons une meilleure compréhension du contexte économique et des bénéfices à court terme des entreprises, nous pensons que l'Europe offre un point de départ attrayant, avec un énorme potentiel de reprise.

Enfin, nous pensons qu'il est important de rappeler à nos investisseurs qu'étant donné que notre stratégie d'investissement n'a pas de biais stylistiques forts et qu'elle repose sur une approche opportuniste, nous sommes maintenant en train de dépasser les années dominées par une certaine forme de crise et nous pouvons être totalement flexibles pour saisir les nouvelles tendances et les nouvelles opportunités qui émergent. Notre objectif est d'offrir un rendement régulier et composé avec une volatilité relativement faible. C'est la promesse que nous faisons à nos investisseurs. Alors que nous venons d'achever notre premier trimestre complet de gestion de ces fonds au sein de Carmignac et que nous avons délivré des rendements conformes à notre niveau de risque ciblé, nous sommes extrêmement confiants dans notre capacité à servir nos investisseurs en 2024 et dans les années à venir.

Les valorisations des actions européennes sont inférieures à celles des actions mondiales.

Carmignac Absolute Return Europe

Une approche long/short opportuniste et sans contrainte de style des actions européennesDécouvrez la page du FondsCarmignac Absolute Return Europe A EUR Acc

- Durée minimum de placement recommandée

- 3 ans

- Indicateur de risque*

- 3/7

- Classification SFDR**

- Article 8

*Echelle de risque du KID (Document d’Informations Clés). Le risque 1 ne signifie pas un investissement sans risque. Cet indicateur pourra évoluer dans le temps. **Le Règlement SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 est un règlement européen qui demande aux gestionnaires d’actifs de classer leurs fonds parmi notamment ceux dits : « Article 8 » qui promeuvent les caractéristiques environnementales et sociales, « Article 9 » qui font de l’investissement durable avec des objectifs mesurables, ou « Article 6 » qui n'ont pas nécessairement d'objectif de durabilité. La classification SFDR des Fonds peut évoluer dans le temps. Pour plus d’informations, visitez : https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=fr.

Principaux risques du Fonds

Frais

- Coûts d'entrée

- 4,00% du montant que vous payez au moment de votre investissement. Il s'agit du maximum que vous serez amené à payer. Carmignac Gestion ne facture pas de frais d'entrée. La personne en charge de la vente du produit vous informera des frais réels.

- Coûts de sortie

- Nous ne facturons pas de frais de sortie pour ce produit.

- Frais de gestion et autres frais administratifs et d’exploitation

- 2,20% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière.

- Commissions liées aux résultats

- 20,00% max. de la surperformance lorsqu'elle est constituée et excède le High-Water Mark. Le montant réel varie en fonction de la performance de votre investissement. L'estimation des coûts agrégés ci-dessus inclut la moyenne des 5 dernières années, ou depuis la création du produit si celui-ci a moins de 5 ans.

- Coûts de transaction

- 0,74% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons.

Performances

| Carmignac Absolute Return Europe | -8.0 | 8.9 | 14.6 | 4.4 | -1.3 | 5.2 | 12.6 | -6.4 | 0.0 | 3.6 |

| Carmignac Absolute Return Europe | - 1.0 % | + 2.8 % | + 3.1 % |

Source : Carmignac au 31 déc. 2024.

Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur).

Indicateur de référence: -

Articles associés

Nos stratégies « Merger Arbitrage » remportent le prix du « Meilleur lancement de Fonds »

Le prix du meilleur Fonds alternatif ESG revient à Carmignac

COMMUNICATION PUBLICITAIRE. Veuillez vous référer au KID/prospectus avant de prendre toute décision finale d’investissement. Ce document est destiné à des clients professionnels.

Le présent document ne peut être reproduit en tout ou partie, sans autorisation préalable de la Société de gestion. Il ne constitue ni une offre de souscription ni un conseil en investissement. Ce document n’est pas destiné à fournir, et ne devrait pas être utilisé pour des conseils comptables, juridiques ou fiscaux. Il vous est fourni uniquement à titre d’information et ne peut être utilisé par vous comme base pour évaluer les avantages d’un investissement dans des titres ou participations décrits dans ce document ni à aucune autre fin. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis. Elles se rapportent à la situation à la date de rédaction et proviennent de sources internes et externes considérées comme fiables par Carmignac, ne sont pas nécessairement exhaustives et ne sont pas garanties quant à leur exactitude. À ce titre, aucune garantie d’exactitude ou de fiabilité n’est donnée et aucune responsabilité découlant de quelque autre façon pour des erreurs et omissions (y compris la responsabilité envers toute personne pour cause de négligence) n’est acceptée par Carmignac, ses dirigeants, employés ou agents.

Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur).

Le rendement peut évoluer à la hausse comme à la baisse en raison des fluctuations des devises, pour les actions qui ne sont pas couvertes contre le risque de change.

La référence à certaines valeurs ou instruments financiers est donnée à titre d’illustration pour mettre en avant certaines valeurs présentes ou qui ont été présentes dans les portefeuilles des Fonds de la gamme Carmignac. Elle n’a pas pour objectif de promouvoir l’investissement en direct dans ces instruments, et ne constitue pas un conseil en investissement. La Société de Gestion n'est pas soumise à l'interdiction d'effectuer des transactions sur ces instruments avant la diffusion de la communication. Les portefeuilles des Fonds Carmignac sont susceptibles de modification à tout moment.

La référence à un classement ou à un prix ne préjuge pas des classements ou des prix futurs de ces OPC ou de la société de gestion.

La durée minimum de placement recommandée équivaut à une durée minimale et ne constitue pas une recommandation de vente à la fin de ladite période.

Morningstar Rating™ : © Morningstar, Inc. Tous droits réservés. Les informations du présent document : -appartiennent à Morningstar et / ou ses fournisseurs de contenu ; ne peuvent être reproduites ou diffusées ; ne sont assorties d'aucune garantie de fiabilité, d'exhaustivité ou de pertinence. Ni Morningstar ni ses fournisseurs de contenu ne sont responsables des préjudices ou des pertes découlant de l'utilisation desdites informations.

L’accès au Fonds peut faire l’objet de restriction à l’égard de certaines personnes ou de certains pays. Le présent document ne s’adresse pas aux personnes relevant d’une quelconque juridiction où (en raison de la nationalité ou du domicile de la personne ou pour toute autre raison) ce document ou sa mise à disposition est interdit(e). Les personnes auxquelles s’appliquent de telles restrictions ne doivent pas accéder à ce document. La fiscalité dépend de la situation de chaque personne. Les fonds ne sont pas enregistrés à des fins de distribution en Asie, au Japon, en Amérique du Nord et ne sont pas non plus enregistrés en Amérique du Sud. Les Fonds Carmignac sont immatriculés à Singapour sous la forme d’un fonds de placement de droit étranger réservé aux seuls clients professionnels. Les Fonds ne font l’objet d’aucune immatriculation en vertu du US Securities Act de 1933. Le fonds ne peut être proposé ou vendu, directement ou indirectement, au bénéfice ou pour le compte d’une « US person » au sens de la réglementation S américaine et du FATCA.

La décision d’investir dans le(s) fonds promu(s) devrait tenir compte de toutes ses caractéristiques et de tous ses objectifs, tels que décrits dans son prospectus. Les risques et frais relatifs aux Fonds sont décrits dans le KID (Document d’informations clés). Le KID doit être tenu à disposition du souscripteur préalablement à la souscription. Le souscripteur doit prendre connaissance du KID. Les investisseurs peuvent perdre tout ou partie de leur capital, attendu que les Fonds n’offrent pas de garantie de capital. Tout investissement dans les Fonds comporte un risque de perte de capital.

Carmignac Portfolio désigne les compartiments de la SICAV Carmignac Portfolio, société d’investissement de droit luxembourgeois conforme à la directive OPCVM. Les Fonds sont des fonds communs de placement de droit français conformes à la directive OPCVM ou AIFM. La société de gestion peut décider à tout moment de cesser la commercialisation dans votre pays.

En Suisse : Le prospectus, KID, et les rapports annuels des Fonds sont disponibles sur le site www.carmignac.ch et auprès de notre représentant en Suisse (Switzerland) S.A., Route de Signy 35, P.O. Box 2259, CH-1260 Nyon. Le Service de Paiement est CACEIS Bank, Montrouge, succursale de Nyon / Suisse Route de Signy 35, 1260 Nyon. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée "Résumé des droits des investisseurs".

En France : Le prospectus, les KID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.fr, ou sur demande auprès de la Société de gestion. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée "Résumé des droits des investisseurs"

Au Luxembourg : Le prospectus, les KID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.lu, ou sur demande auprès de la Société de gestion. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée "Résumé des droits des investisseurs".